全球央行鷹聲嘹 宣告升息又縮表 美股反彈有底氣?

去(2021)年起金融市場在經濟復甦軌道上經歷Delta、Omicron的變種病毒襲擊,也受到供應鏈瓶頸、通膨風險的疑慮籠罩,使得復甦的速度不斷往後遞延,不過全球主要經濟體亦同時受惠於疫苗施打覆蓋率提高、經濟逐漸解封、加上財政刺激政策、市場情緒轉好的正面因素提振,整體大抵仍呈復甦態勢,多數機構仍樂觀看待2022年全年經濟增長表現。

現行各國製造業PMI大多已穩定處於榮枯線上數月,近期的變種病毒雜訊和通膨風險不免帶來回落的壓力,除少數的新興市場因財政體質、匯率風險暫低於榮枯線下方,目前多數經濟體仍相對有撐,尤以美國的表現更居於前端。

美國強勁復甦的力道,帶來經濟預期榮景,雖然產業復甦不均,勞參率不若疫情前,不過根據美國12月失業率降至3.9%,逼近疫情爆發前的3.5%,也低於先前聯準會4.3%之目標。

與此同時,疫後復甦帶來的問題正逐漸湧現,缺工問題導致平均時薪年增率來到4.7%的高位,而其他供應鏈瓶頸、疫情影響、原物料價格居高等因素推升通膨風險高漲,聯準會因此將貨幣政策由等待充分就業轉向控制通膨,趨向鷹派政策並研擬縮表計畫。

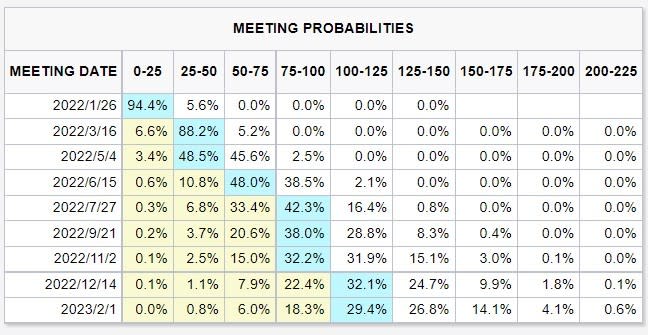

既然鷹派政策已確立,如何判斷升息時機點就是投資者們該留意的,我們建議可以善用芝商所FedWatch工具來預測未來一段時間聯準會升息的機率,根據下圖來看,以3月至少升息1碼的且今年升息4碼的機率較高。

建議可以善用芝商所FedWatch工具來預測未來一段時間聯準會升息的機率,根據下圖來看,以3月至少升息1碼的且今年升息4碼的機率較高。(資料來源:CME Group)

FedWatch 工具主要用來預測聯邦公開市場委員會(FOMC)在未來調整利率的可能性,在計算升息或降息時,FedWatch 利用芝商所的 30 天短期聯邦基金期貨 (FedFund Futures) 的價格來進行計算,因為 30 天短期聯邦基金期貨以聯邦基金利率作為標的,聯邦基金利率也被限制在一個目標範圍值內,因此 30 天短期聯邦基金期貨的價格變化波動相對較小,可以更好地反映市場對該期貨合約在月份內的日均聯邦基金有效利率水平的預期,從而計算升息或降息的可能性。

除此之外,FedWatch 工具也提供聯準會的利率意向點陣圖 (Dot Plot),顯示各個聯準會分行主席對於短期和長期聯邦基金利率的走向預期。在利率會議之前,也不妨先瞭解市場對會議結果的預期,提前做好策略部署。

美股話題熱 霸權主義吸資金

聯準會為壓抑通膨,鷹派決議勢在必行,歷史經驗顯示聯準會升息前美股正報酬機率偏高,且美國經濟復甦狀態居前,PMI指數相對全球名列前茅,穩健的企業獲利和消費能力有望吸引資金流入。考量於購買標普500等大盤指數的保證金偏高,資金調度和策略上靈活有限,可參酌芝商所的微型E-迷你期貨合約,僅為傳統E-迷你期貨合約規模的十分之一,其能以較低的保證金進入市場,以及獲取交易標普500指數、納斯達克100指數、道瓊斯工業平均指數和羅素2000美國指數的機會,可利用槓桿提升資本運用效率、策略多元化。

開始升息週期前兩個月的 標普500總報酬(資料來源:Bloomberg)

美元續居高,貨幣期貨這樣買

在美國景氣復甦相對穩健、通膨居高、聯準會鷹派的大環境背景下,美債殖利率、美元皆有望走升居高,加上目前美歐央行呈現「美鷹歐鴿」的態勢,預估將使美歐利差擴大。此外,現行市場已預期3月或一口氣調升兩碼,預估美元走勢向上機率偏高,歐元則表現相對弱勢。

匯率被視為兩種貨幣之間的價格關係,因此歐元兌美元則會展現美元與歐元之間的相對價值強弱度,可以透過芝商所歐元/美元期貨,進入世界上最充裕的貨幣市場,在流動性充分的平台靈活交易。

原料震盪走,油銅金漲跌互見

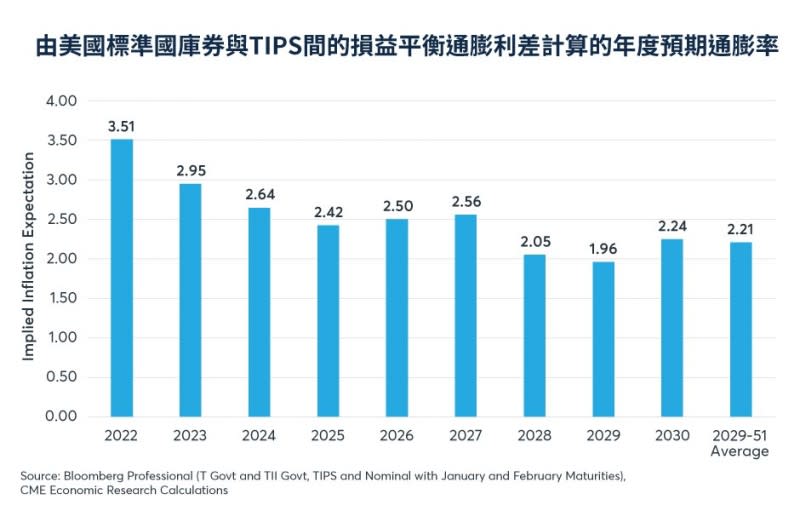

展望未來,預估總經環境將支撐美債殖利率、美元走高,而通膨將有望增速放緩,芝商所執行董事及資深經濟學家Erik Norland也撰文指出,美國抗通膨債券(TIPS)與美國標準(名義)國庫券的損益平衡通膨利差暗示市場預期2022年通膨率為3.5%,2023年則為2.9%。

由美國標準國庫券與TIPS間的損益平衡通膨利差計算的年度預期通膨率(資料來源:CME Group)

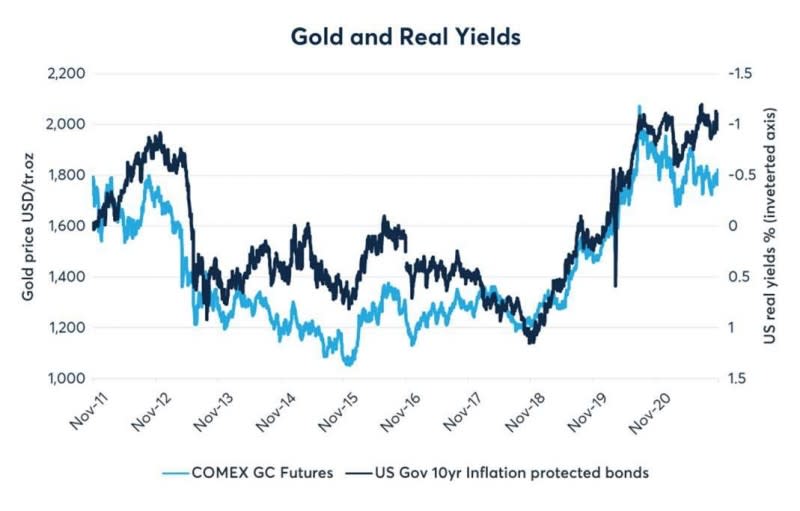

另外,由於黃金價格[KK1] 與美國10年期TIPS債券相關性高,可透過通膨長期走勢預估黃金後市。現行CPI YOY雖來到7%高位,但CPI MOM已連續兩個月走降至0.5%,隨著後續供應鏈瓶頸緩解、大規模封城機率降低、就業市場逐步改善等因素,預估通膨將有望走降,將對黃金後市形成一定程度壓力。

黃金和實際收益率(資料來源:CME Group)

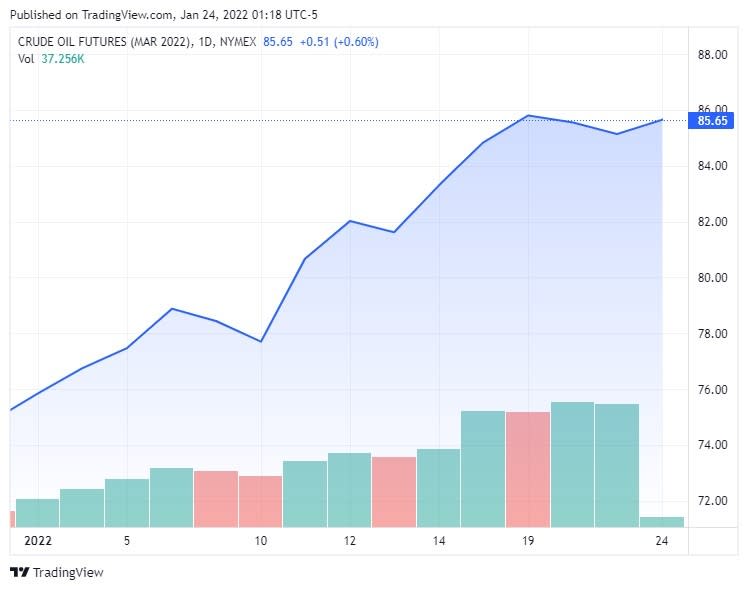

去年年底時,多數機構預估今年第一季原油供需有望趨平衡,油價將從高點逐步回落,惟現行需求面遇到南非變種病毒衝擊,供給面則因OPEC增產速度仍緩慢、美國油企Capex支出有限,疊加葉門叛軍襲擊油田的地緣政治風險升溫,均使供需平衡的時間再度往後遞延,預估油價短期仍居高位。事實上,新年伊始,由月初至1月24日,被視為全球油價指標之一的芝商所WTI原油期貨價格已升逾10美元。

2022月初至1月24日,被視為全球油價指標之一的芝商所WTI原油期貨價格已升逾10美元。(資料來源:CME Group)

考慮到總經環境對黃金和原油的影響,預估市場波動會更大,相關期貨合約可以有效管理風險,像芝商所提供包含黃金、原油在內的多種最具流動性和交投最活躍的期貨合約產品,可與現貨市場緊密聯繫並降低成本,以少量資金控制大筆合約,增加交易部位的多元度。

更多風傳媒報導

相關報導》 股票交易成本差了十倍!個股期貨去年交易量暴增190%,都因手續費太便宜?

相關報導》 小資族福音,金融股投資門檻變低了!小型金融期貨上市,詳細資訊一次看

Yahoo奇摩新聞

Yahoo奇摩新聞