受惠數位轉型、企業上雲商機,軟體大廠 Adobe 長期展望樂觀!

Adobe 從單純銷售軟體轉型為提供軟體訂閱服務,成功站穩多媒體軟體霸主地位,競爭者難以撼動。受惠於個人與企業的創作需求,以及數位轉型、企業上雲等商機,預期長期成長動能佳。

Adobe 財務報季度概略劃分方式為:第 1 季 12 月~2 月、第 2 季 3~5 月、第 3 季 6~8 月、第 4 季 9~11 月,各季度實際日期區間每年略有差異。

Adobe 做什麼的?

美國知名軟體公司 Adobe(股票代號 ADBE)創立於 1982 年,主要提供用戶付費多媒體軟體服務,旗下產品包括 Photoshop、Illustrator 等設計軟體,以及 PDF、電子簽名服務,同時進軍商務領域,協助各品牌優化客戶體驗。目前 Adobe 為全球第 3 大雲端軟體供應商,市占率 10%,僅次於微軟(Microsoft)的17%,與 Salesforce 的 11%。

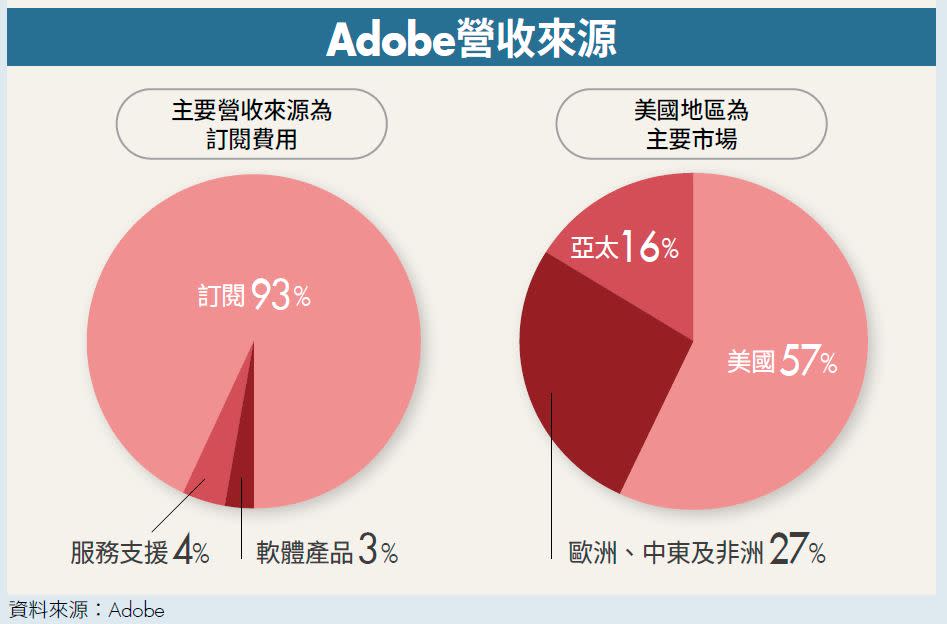

Adobe 原先以銷售軟體產品為主力,然一次性買斷價格高昂,不利於擴展中小企業用戶,故 2013 年起 Adobe 擁抱變革,將傳統買斷產品(又名 Creative Suite)轉變成 SaaS(Software as a Service,軟體即服務)模式,創作者只要每月或每年付款,即能享受最新的軟體,使近幾年訂閱費用成為主要營收來源,並且逐年持續成長,2022 年第 1 季(文中所提年份、季度皆指財報年度、季度)訂閱已占總營收的 93%。

Adobe 的訂閱項目以 Digital Media(數位媒體)及 Digital Experience(數位體驗)為主,前者有兩大主要產品 Creative Cloud(創意雲)及 Document Cloud(文件雲),後者則提供 Experience Cloud(體驗雲)服務。

Adobe主要市場為美國,占 2022 年第 1 季營收約 57%,其次歐洲、中東及非洲地區占 27%,亞太地區占 16%。

創意雲綜效可期

文件雲推動數位化革命

創意雲是 Adobe 主要營收及穩定現金流來源,2022 年第 1 季營收占比達 60%,主要提供 Photoshop、Illustrator 及 Premiere 等平面設計、影片編輯、網頁開發的雲端套裝軟體,為創作者提供一站式服務。隨著Adobe不斷強化創意雲影片創作服務,有望挹注更多用戶訂閱。

此外,Adobe 表示將於 2022 年第 2 季季底調漲創意雲訂閱價格,漲價效益及新產品推出有望對創意雲帶來新一波營收,Adobe 預期 2023 年創意雲的市場規模將達 410 億美元,更預期 2024 年再成長 53.7% 至 630 億美元。

文件雲主要產品為 Acrobat 及 Sign,前者即為大眾熟知的 PDF 文件,後者則提供電子簽名服務,整體文件雲 2022 年第 1 季營收占比為 13%。文件雲正在推動紙張數位化革命,使所有文件檔案都能在線上或裝置上操作,從而加快文檔生產力,自疫情影響以來,線上會議與遠距辦公使文件數位化歸檔及電子簽名的需求大增,推動 Acrobat 的活躍用戶年增逾 100%,使用 Adobe Sign 簽名使用率更年增 85%。

展望未來,隨企業數位轉型對數位文件、電子簽名的需求成長,且文件雲與 Microsoft、Salesforce、Google 和 Workday 等各大企業合作提供整合解決方案,Adobe 預期 2023 年文件雲的市場規模將達 210 億美元,2024 年成長 52.4% 至 320 億美元,對比目前文件雲 2021 年營收 19.7 億美元,滲透率約 9%,有龐大的成長空間。

體驗雲成長潛力大

提供消費者個性化體驗

除了開發軟體外,Adobe 亦以體驗雲進入商務領域,產品包括獲取已知和未知的客戶資料的即時客戶資料平台(CDP,Customer Data Platform)、整合線上及線下消費者數據的旅程優化器(Adobe Journey Optimizer),及整合行銷媒體策略的 Adobe Advertising,整體體驗雲 2022 年第 1 季營收占比 25%。

體驗雲利用雲端運算提供廣告行銷、數據分析、商業服務等,協助 B2B(企業對企業)及 B2C(企業對消費者)兩種客戶體驗管理,提供消費者個性化體驗,同時降低獲客成本、提高客戶轉換率,目前 75% 的《財富》100 強企業皆為 Adobe 體驗雲的客戶。

根據市調機構 Gartner 的報告,Adobe 的體驗雲提供差異化客戶數據管理功能,並擁有廣泛的生態系統,是所有 DXP(Digital Experience Platform,數位體驗平台)軟體商中的領導者。隨著越來越多大企業選擇上雲並導入體驗雲,Adobe 視體驗雲為未來重要的成長動能,預估在 2023 年整體市場規模將達 850 億美元,2024 年成長 29.4% 至 1,100 億美元。

制裁俄國衝擊財測

漲價效益支撐長期成長

今(2022)年 3 月 Adobe 暫停於俄羅斯及白俄羅斯銷售產品,並停止收取在俄羅斯、白俄羅斯及烏克蘭的訂閱費,唯烏克蘭用戶仍然可以繼續使用 Adobe 軟體,俄羅斯及白俄羅斯用戶則被限制使用權,上述制裁行動估計將減少 Adobe 2022 年營收約 7,500 萬美元,使得 Adobe 2022 年第 2 季財測低於預期,預估營收為 43.4 億美元,EPS 為 2.44 美元,低於先前市場預估的 44.1 億美元及 2.57 美元。

考量制裁影響及高通膨減弱消費者信心,CMoney 研究團隊預估 Adobe 2022 年第 2 季營收為 43.3 億美元(季增 1.6%、年增 12.9%),毛利率 87.7%,營益率 34.5%,EPS 2.48 美元(季減 7%、年增 6.8%)。

不過,由於 Adobe 即將調漲創意雲訂閱價格,同時推出更多新產品及服務,有望推升 2022 年第 3、第 4 季營收獲利逐季走高,預估 2022 年營收為 178.2 億美元(年增 12.9%),毛利率 88%,營益率 35.1%,EPS 為 10.44 美元(年增 4.1%)。

CMoney觀點

Adobe 財測連續 2 季趨於保守,加上通膨和升息預期,使得市場降低公司的估值,但疫情加速企業數位化轉型,Adobe 三大雲平台潛在市場持續擴大,公司再度於最新法說會重申 2024 年整體市場規模達 2,050 億美元,且公司建構強大護城河優勢,使其多媒體軟體龍頭地位難以撼動。

CMoney 研究團隊看好 Adobe 將持續受惠於多媒體網路時代、遠端協作需求及 SaaS 雲端軟體成長趨勢。此外,Adobe 的庫藏股購回計劃目前已花費 43 億美元,剩下的 107 億美元將在接下來的時間逐步執行,持續推升公司股價。

評價方面,Adobe 目前估值已從疫情期間最高的本益比 66 倍修正至目前的 40 倍,位於近兩年本益比歷史區間中下緣,評價已偏低,因企業上雲需求增加將使 Adobe 整體業務持續成長,長期展望樂觀,故由區間操作調升評等至逢低買進,維持 52 倍本益比,並以 2022 年新預估 EPS 10.44 美元修正目標價為 540 美元。

錢雜誌APP上線啦!快下載你的隨身理財寶典:https://emagazine.page.link/AtYg

更多精彩內容,請鎖定2022年5月號《Money錢》

( 圖:shutterstock,僅示意/本文內容純屬參考,並非投資建議,投資前請謹慎為上 )

Yahoo奇摩新聞

Yahoo奇摩新聞