抗通膨 你不可不知的最佳利器

物價持續高漲,投資不動產是一個很好的選項,除了不動產本身的價值之外,還可以產生租金,有穩定的現流,但是不動產物件動輒千萬,甚至上億,一般社會大眾難以企及,這時投資REITs相關ETF/基金會是一個很好的選項。

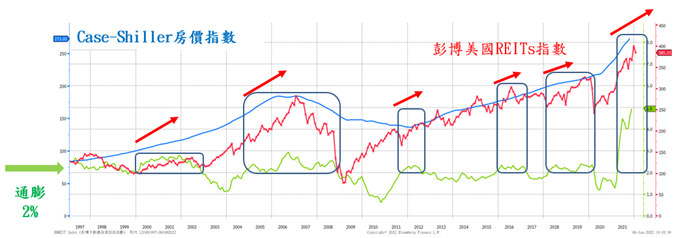

REITs為何能抗通膨的好幫手? 凱基未來世代關鍵收息多重資產基金經理人葉菀婷表示,REITs資產的企業,主要營收來源是收租,但是REITs是實質資產,因此,當房價往上走,REITS資產價格也會跟著走高。而美國CPI來到8.6%,房價和租金佔很大一部分,房屋的資產價值和CPI有正相關連動,數據顯示,近一年美國二十大城市房價指數年增高達2成,房價的增幅比CPI更高,所以能成為抗通膨的利器。

富邦入息REITs+(00908) ETF經理人蘇筱婷表示,美國CPI權重的組成中,房租佔比約31~33%,隨著後疫情時代來臨,美國房市進入白熱化,供給短缺導致租金日益上揚,部分租客必須主動出價高於房東定價的金額,才有可能租到房子,一場競標戰正在美國開打。

工業物流不動產需求量攀升

葉菀婷說,近期由於原物料上漲,美國又缺工,商業不動產、次產業工業不動產新增數減少,然而,電子商務盛行,廠家擔心供應鏈斷鏈,必須租用倉庫存貨,物流不動產REITs需求攀升,廠房空置率已經達到歷史低點,帶動房租上漲。

▲ 資料來源:彭博,富邦投信整理,資料日期:1997.1到2022.1,月線

各次產業房租漲幅不一,工業物流不動產增幅高達2成,有些城市漲幅更是高達7成,企業租賃空間多以三到五年的長約進行,用作倉庫、資訊中心(Data Center)、數據(4G、5G)電塔,新REITS供給2023年才會開出,若不續約,廠家沒有地方營運,因此,廠房空置率很低,目前房東還有優勢。

零售租屋白熱化推升租金高漲

另一方面,Fed升息,美國三十年期抵押貸款利率已大幅彈升,來到2008年的相對高點,到年底Fed還會繼續升息,多數買房的民眾卻步,寧可先租房,租房的人變多,推升房租上漲。

根據哈佛住房研究聯合中心的數據顯示,越來越多的高收入租客進入租賃市場,部分原因是預售屋成本上漲,這也加劇了原本就買不起房需要租房族群的壓力。據Redfin統計,3月份全美租金年增17%之多,預期租金上揚的趨勢將支撐REITs後市表現。

蘇筱婷也說,各國經濟陸續朝向產業復甦之路邁進,主要零售與公寓REITs租客回流中,零售REITs方面,消費者出遊活動回升,零售REITs迎來過去6年最好的恢復期,公寓REITs由於定價能力提升,租約和續約租金強勁增長,後續收益成長力道值得期待。

過去受惠科技類股所出現的資訊中心(Data Center)、數據(4G、5G)電塔公司等新經濟型態之特殊型不動產,隨著美國科技股出現波段性修正,亦同步走跌。不過,今年以來截至六月十七日,「全球入息不動產與基礎建設指數」下跌12.27%,較「S&P500指數」的跌幅22.90%及「富時全球不動產指數」的跌幅23.66%,皆呈現相對抗跌的態勢。

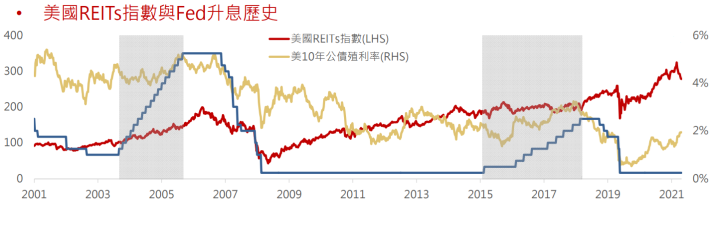

Fed升息REITs呈現正報酬

至於Fed鷹派升息會不會影響REITs收益,葉菀婷說,2008年次貸風暴,很多REITs企業倒閉,原因是當時業者使用槓桿,2008年以後,FED釋出QE政策,利率接近於零,REITs業者記取教訓,調整財務,借貸以固定利率,加上長約優勢,因此,Fed升息對REITs影響不大。

蘇筱婷也認為,從美國REITs指數與Fed升息歷史來看,貨幣政策穩定期間,REITs表現良好。2000年以來的兩次升息期間,REITs表現良好,多呈現正報酬。由於升息期間景氣良好、房價、租金上揚,進而推動REITs股價指數表現上揚。

▲資料來源:彭博、高盛、富邦投信整理,資料日期:2022.03.30

而在2009到2015年的量化寬鬆期間,因長期利率走低,有利於利息成本降低,也有利於REITs股價指數。只有升息與降息初期,因貨幣政策扭轉,市場受到不確定性影響,REITs才有下跌的狀況。

總而言之,通膨將支撐房地產的需求,在通膨上行的時代,實質資產的投資仍是相對保值的選擇,而全球房地產的需求將有所支撐。

Yahoo奇摩新聞

Yahoo奇摩新聞