呂紹煒專欄:改變全球的「金融911」─雷曼破產10周年

10年前,美國5大投行之一的雷曼兄弟宣布破產,捲起千堆雲,引發號稱百年僅見的全球金融海嘯。這次海嘯,改變了今天世界的許多面貌!

6910億美元,史上最大破產案

2008年9月15日,在經過數月力圖救援無效後,雷曼兄弟破產;這是一個號稱6910億美元、史上最大的企業破產案,一般也以當天作為金融海嘯開始點,雷曼著名的執行長福爾德曾經擁有價值10億美元的雷曼股票,為此價值剩下6.5萬美元;在漫長的破產清理後,債權人只拿回2成多。

雖然也有人以2008年3月美國5大投行最小的貝爾斯登的破產,作為海嘯開始的起始點,但不論起點如何定義,雷曼破產絕對是一個里程碑,也是海嘯的高潮,海嘯所及,美國所有的大企業幾乎都陷入破產邊緣,從兩房、花旗、AIG、美林、摩根史丹利到高盛…….,無一倖免;隔年則是美國3大汽車公司中的通用、克雷斯勒宣布破產。

華爾街是海嘯的震央,圖為紐約證交所(AP)

所有這些過去被認為「大到不會倒」的企業,都因「每天數百億美元現金如逃命般奪門而出」,導致流動性枯竭、瀕臨破產倒閉邊緣,最後幾乎都是靠政府援救求生。而這股海嘯也傳染席捲全球,同時沖垮全球的實體經濟。

全球損失數字成謎:4-40兆美元

這次金融海嘯,全球到底損失多少?答案是:很多、很多,但因定義、計算方式與時間的不同,沒有一個各界都接受的確定數字─從4兆到40兆美元。

依照國際貨幣基金(IMF)在2011年2月公布的報告,估計這次海嘯導致全球資產的損失約4兆美元,其中美國損失2.7兆、歐洲1.2兆;德國KAMROZ銀行在2009年的估算是10.5兆美元。

但依照美國前聯準會(FED)主席葛林斯潘在2009年2月的一場演講中說,全球股市由2007年10月的高點下滑到雷曼破產前,已蒸發16兆美元;雷曼破產10周內,全球股市跌幅超過50%,損失了35兆美元。此外,全球資產價格下滑導致的家庭財富縮水,僅美國就損失4兆美元,加上法人企業,全球資本市場損失應超過40兆美元。

實體經濟面也相當慘烈,2009年全球經濟出現極度罕見的衰退─雖然幅度只有0.1%;先進國家衰退幅度則超過3%,在2008年第4季美國經濟一口氣衰退了8.2%、日本衰退12.7%,是50年來最差的一季。危機發生後,美國失業率2008年11月上升到6.7%,1年後就上升到10%,美國就業崗位比高峰時少了650萬個。

當這波海嘯吹過大西洋,沖垮歐洲金融與經濟後,也讓許多歐洲國家不得「把銀行國有化」、提供100%的銀行存款保險;接踵而來、包括希臘在內的「歐豬五國」主權債信危機,更差點讓歐元解體。

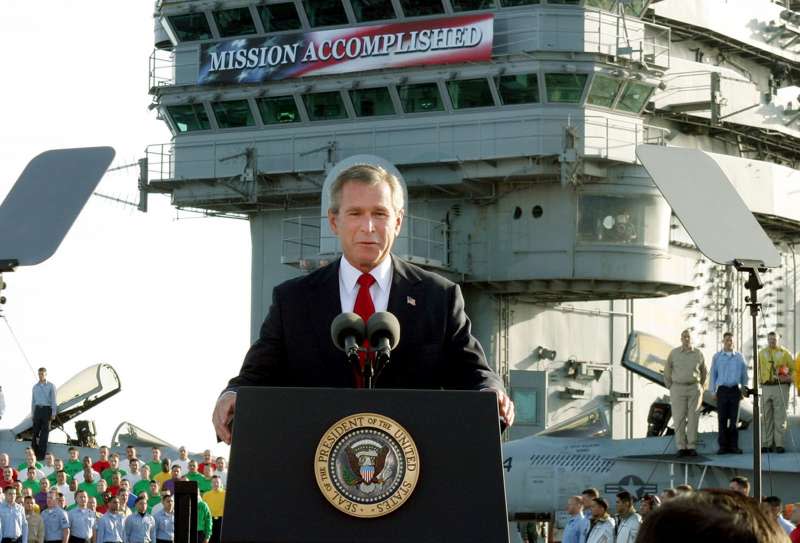

金融海嘯中,時任美國總統小布希曾問:我們怎麼會落到這種田地?(AP)

無人預見,小布希:我們怎麼會落到這種田地?

但如此慘烈的金融危機,卻幾乎沒有任何人事前預測到,也對其嚴重性毫無知覺:正如小布希在一次會議中開頭就問所有的財金領導:我們怎麼會落到這種田地?英國女皇拜訪倫敦經濟學院問:為何無人能預測到這個危機?2008年8月,危機爆發前1個多月,全球央行高層齊聚傑克森洞舉行會議,當有人問:次貸危機在未來的歷史書中,「會是一個章回的故事,還是一個註腳」;與會者的回答都是「一個註腳」。

結果事後驗證,應該不止「一個章回的故事」,而是一本厚厚的書。

危機發生後,各界才慢慢釐清引發海嘯的原因:簡單的說,就是「世界變了」,而所有人都未察覺,也因此全球經濟學家、金融界、再到FED都未能看到危機、作出預測,進而事前防範。

世界變了,擠兌以不同面貌出現

葛林斯潘在其談這次海嘯的著作中,對為何所有人都未能預測出海嘯就說:「這個世界變了」,海嘯時的FED主席柏南克則在其回憶錄中承認,他與FED都沒有預料到次貸款虧損可能危及美國與全球金融體系,在給國會的報告中還說次貸問題對市場的衝擊「可能可以控制得住」,但在事情發生後,他們(指FED)「才知道擠兌現在會以不同的面貌出現」─這個不同面貌指的就是「影子銀行系統」,還有衍生性金融商品的泛濫問題。

其實,金融海嘯的直接因素就是美國的「次貸風暴」(次級房貸,指信用等級較差的房貸),但更早種下的因則是葛林斯潘在FED主席任內放寬對衍生性金融商品的監管,1999年廢除隔離投資銀行與儲蓄銀行的「格拉斯-史帝格法案」,讓華爾街金童們的神跡,發明了眾多無人理解的衍生性金融商品,每個都冠上一個大部份人聽不懂的縮寫─ABS,SIV、CDO、CDS、CMO、MBS……!

這些所謂以新金融技術煉製出的金融商品,基本上就是把貸款包裝成證券型式賣出,包裝方式則是用數學方式算出讓信用好壞不同的貸款包在一起「平衡風險」─但最後的現實則是當房市全面下跌、違約暴增後,沒有任何可以「平衡」的資產。

失去風險意識,「忍者貸款」盛行

這些複雜的金融商品,連葛林斯潘都承認「看不懂」,但信評公司都給予AAA的高評價,透過金融全球化,這些事後被認定是「有毒」的資產流到全世界─美國學者為此說:我們創造了2兆美元的有毒金融商品,但,感謝上帝,有一半是由其它國家持有了。

當然,要談更根本的原因,就是整個金融界都失去風險意識;FED為了挽救網路泡沫大幅降息,鼓吹出房地產泡沫,被稱為是「用房市泡沫挽救網路泡沫」;政治上則是政客為了實現讓較低收入者也能有房子的「德政」,放寬甚至鼓勵次級房貸,兩房(指房地美、房利美這兩家名為私營、實際等於政府贊助的公司,主要業務是房貸的保證,柏南克形容兩房「就如鴨嘴獸一樣獨特」)資產負債表中日增的次貸資產就是明證。

當時,有些金融機構的放款形同兒戲─第一家破產的放款公司「功績金融公司」,據說這家公司只花15分鐘訓練放款部門員工,就放手讓其承作一些不必專業的貸款,即所謂的「忍者貸款」(NINJA LOAN,指的是No Income,No Job,[and no]Assets),沒有收入、沒有工作、沒有資產,只要會簽名,都能取得貸款。

中國借條繩子讓美國人上吊

就如日本的泡沫經濟年代時,所有人都認為日本房價會永遠上升一樣,當時也是所有人都認為美國房價會以每年20%的漲幅上漲,連被喻為華爾街最佳風險管理者的摩根大通銀行董事長戴蒙事後都承認說:我們沒有人想到房價會下跌。大銀行家猶如此,那些次級房貸的貸款者,當然更無風險意識─他們往往在房價上漲後,再以更高的新房價再貸出一筆錢作消費,結果是風險越積越高,一旦房價反轉,馬上全部陣亡。

金融海嘯後,葛林斯潘一度成為眾矢之的,除了責怪其放寬金融監理、引發大規模道德風險的「葛林斯潘賣權」(指市場有難FED一定會援救)外,還有其未能事前防範次貸擴散。不過,FED實際上從2004-2006年間已連續升息,貨幣政策進入緊縮階段,但長期利率與房貸利率幾乎紋風不動。事後檢討才發現,中國、日、德等對美國有大幅出超的國家,將其龐大的儲蓄又借給美國,這些借款讓利率維持低檔、同時讓企業與家庭繼續超額借貸─根據魯比尼的說法是:「實質上來說,中國等於借一條繩子讓美國人上吊」。

在海嘯後10年,全球算是走出其衝擊陰影,迎來近10年最佳的經濟景氣,但凡走過必留下痕跡,金融海嘯已改變許多事。

海嘯後外界看到「大到不能倒」及金融風險問題,由前FED主席伏爾克主導的「伏爾克法則」提出,其核心是禁止銀行自營交易、禁止銀行對避險與私募基金持股超過三%,減少銀行系統性風險,防止"大而不倒"的道德風險再度發生等。歷經數年與金融業者的拔河後,雖有被「打折扣」,但終於在2015年上路。

海嘯改寫金融教科書,央行成最後投資人

而經濟與金融教科書也為此改寫,過去其實外界未能看出金融風暴可透過這種途徑,在短期內即傳染全球;全球央行為挽救市場,聯手動輒對市場注資數千億到上兆美元,實施超越零利率的「量化寬鬆」(QE),都是史前無例,央行的「武器庫」中,從此也增加了這幾項威力強大的武器。

某個意義上,央行從過去教科書定義的「最後放款人」角色,變成是「最後投資人」。

其中最大改變的是美國,傳統上不介入援救企業、銀行,寧可放手讓其倒閉的老美,這次算是史無前例的丟出數兆美元的鉅資救市。上世紀大蕭條時,政府與FED幾乎是袖手旁觀,即使是被稱為「葛林斯潘賣權」的葛老任內,救市也多以降息、注入流動性、動員民間銀行(LTCM事件)方式伸出援手。但這次除了政府拿了8000億美元、直接給那些快倒閉的金融機構的「問題資產拯救計劃」外,還有3.8兆美元的QE注資。

經濟成為金融的人質,贖金非付不可

這就是柏南克的名言:「貓耳洞中沒有無神論者,金融危機中沒有道學先生」的意義;當財政部長鮑威爾與小布希總統商量演講稿時,堅持要其刪除稿中「不救市」的承諾,布希反問:「為什麼?我們不會救市啊!」鮑爾森回答:「雖然這話不中聽,但是,你也許必須救市。」小布希縱然痛罵:「整個經濟體系成為這些金融工具的人質」,但也承認「不管我們願不願意,都需要付贖金」

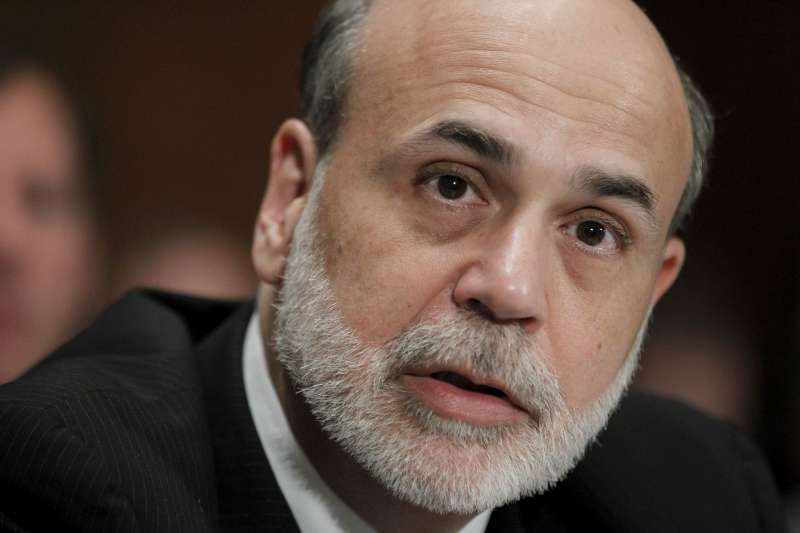

美國聯準會(Federal Reserve)前主席柏南克(Ben Bernanke)是「QE之父」(美聯社)

因為任何政府可以讓任何一家金融機構倒閉,即所謂「沒有發生破產案件的資本主義,就如沒有地獄的基督教」,但一旦出現系統性危機時,同樣是沒有任何一個政府可以放手不管;放手的結果就是上世紀的大蕭條。

此一轉變,其實也永遠改變了FED政策的核心,金融市場(或是直接的說就是:華爾街),成為FED貨幣政策考量的重點─或甚至核心;不論是柏南克、葉倫或現在的鮑威爾,在作貨幣政策調整時,永遠要注視著金融市場、要貼近華爾街。

占領華爾街運動,埋下歐美民粹勢力崛起的種子

某個角度而言,這也是是在葛老18年半的FED主席任內已鋪好的路,接替他的柏南克,又正好是研究大蕭條的經濟學者出身,依照柏南克自己的說法,他成年後投入大半歲月研究這些議題,這也讓他成為敢於採取行動,第一個對金融機構大手筆紓困,同時祭出3輪總計3.8兆美元QE的FED主席,這也是「代表正統方法的結束」(柏南克語)。

海嘯的衝擊其實不僅於經濟與金融樣貌的改變,其影響也擴及政治與社會層面。華爾街金融鉅子、金童們因貪婪捅出大洞,卻因「大到不能倒」、或是說「政商勾結」,要納稅人丟數千億美元援救卻仍是「見錢眼開」;案例是美國政府丟出1820億美元的大救生圈給AIG,但隔年AIG卻仍撒數億美元的大錢給員工當紅利;海嘯讓美國銀行在2008年總計虧損480億美元,但這些金融機構仍發出184億美元的紅利。

這些作法激怒民眾,連歐巴馬都批這是「可恥及不負責任的行為」,加上社會貧富差距卻越來越大,終於引發反彈,2011年9月,號稱「99%對抗1%」的「占領華爾街」運動出現,並擴散到全球各地。

雖然這個運動難謂有具體成果,但卻點爆民眾普遍對「菁英領導」的反感,也帶動日後歐美民粹主義政客與政黨的崛起;某個角度而言,這也形塑了之後英國脫歐、川普當選的社會背景。

世界經貿由G7走向中美的G2

而當歐美日先進國家都倒在海嘯中時,中國撒了4兆人民幣支撐經濟,維持經濟繼續成長,成為全球經濟成長最大的動能,並在2010年超越日本成為全球第2大經濟體,當時的說法是:全球經濟由過去的「G7(7大工業國)」成為「G2」的世界,也讓中國逐漸走出「韜光養晦」,種下今日中美貿易戰的引子。

在金融海嘯期間,以財政部與FED為主的援救部隊,在拯救危機中,其實也有不少有意思的故事,某個程度上可看出危機之慘烈,及美國金融監管單位的權威─這也讓人想到兆豐被罰57億元的事件,原因之一就是法遵人員竟敢與金檢人員抗辯,看看老美金融監理機構對那些超大金融機構展現的絕對權威,就知道兆豐「簡直找死」。

金融監理單位的權威:都來硬的!

例如在硬逼摩根大通以低價買下貝爾斯登時,讓股東氣到痛罵「這豈止是奉旨成婚而已,簡直是強姦」。財政部準備接收兩房時,官員對兩房董事們說,會給兩房兩條路走:「第一條路,你們合作;第二條路,我們還是會來硬的」

在召集所有大型銀行到聯準會,商討援助雷曼的計劃時,鮑爾森最後撂下的狠話是:「這是我們的資本市場、我們的國家,我們會記住任何不幫忙的人。」所有銀行家噤若寒蟬、目瞪口呆,因為這與黑道撂話沒太大的差別了!

在要屬下官員打電話叫雷曼申請破產時(按理政府不能作此動作),官員遲疑不願打,鮑爾森衝進其辦公室大罵:「你簡直是不會開槍的黑道!操你的這是你的工作,你要打這電話。」

在美國銀行有意退出收購美林(另外一個金融危機大問題)時,鮑爾森與柏南克聯手施壓,暗示美銀董事長兼執行長的路易士,如果不完成交易,他「有可能要另謀出路」。

當鮑爾森找來9大銀行的執行長,要他們簽名同意財政部的「強迫注資計劃」時─等於把這些銀行「國有化」,對這9位執行長說:「如果你們不接受,又未能按要求募集資本,我會給你們第二次機會,但屆時的條件你絕對不會喜歡。」一名執行長嘀咕一下,鮑爾森威嚇他說「你的監管者就坐在這,明天你就會接到電話通知,你們的資本適足率不夠,不過你們又未能在公開市場集資。」

政府注資把金融體系「國有化」,終讓海嘯平息

這一幕讓人想起1907年、在FED尚未成立前,美國一次金融危機中,金融鉅子J.P.摩根找來當時紐約所有的金融大頭們,把他們關在一個房間內,要他們商量出解決方案,「否則誰都不能離開房間」從而解決當年危機。

這次有財長、FED主席一起出面,當然,沒人敢不簽,但這項計劃也讓金融海嘯最狂亂的階段落幕,這也是過去撲滅金融危機時常用的方式:政府挹注資金給好銀行(購買股票),不良資產則移到「壞銀行」中。最讓人訝異的是這個作法,未引起外界太多批評,依照鮑爾森的說法,這個作為「實際上把國家的金融體系國有化了」。

千古疑問:不讓雷曼倒閉,能避免海嘯發生嗎?

海嘯留下一個最大也永遠不會有答案的問題:如果當時不讓雷曼倒閉,是否就不會發生海嘯?包括前央行總裁彭淮南及許多金融界人士,都認為美國政府如援救雷曼,不讓其破產倒閉,金融海嘯是可以避免─就如之前硬要摩根大通買下貝爾斯登,從而讓金融市場得到半年的平靜一樣。

對此事,柏南克在其回憶錄中有嘗試給出一些答案,當時官方確實了解雷曼倒閉會造成的重大傷害與災難,也試圖挽救,方式則是找買主;但雷曼本身實在太弱、問題太多、資產品質太爛,華爾街幾乎無人認為其可存活,差別在「何時與以何種方式結束」,這已進入一種有高度「預言的自我實現」情況,最後時刻所有潛在買主縮手,而官方在執行面與法律面也無法援救。

只能在跑道上噴灑消防泡沫

這就如一架珍貴的噴射機要墜機,無法挽回只能準備善後─當時的紐約聯邦準備銀行總裁蓋特納(12家聯準會銀行中最重要者,總裁是當然的FED委員,也是海嘯中「救火隊」的主要官員)說:「(如對雷曼援救紓困)我們應該只是對著無法阻止的擠兌放款」,結論是:「我們只能在跑道上噴灑消防泡沫了」。

衡諸現實,挽救雷曼應該不能阻止而只能延後金融海嘯的發生,因為當時是整個金融界都出問題,雷曼倒閉其實是有讓其它業者降低條件、加速自救,也讓之後政府的介入援救能讓市場風暴逐漸平息。柏南克的結論是:「避免讓雷曼倒閉,可能只是拖延必不可免發生的時間,今天我深信自己的直覺正確無誤。」

時隔10年後,當時那些搖搖欲墜、需要紓困的大金融機構,幾乎都己復元而且更為強大,不過,他們也因為在次貸風暴前的「欺騙投資人」行為,被政府重罰─花旗銀行罰款70億美元、摩根大通130億美元、美國銀行166億美元,法國巴黎銀行89億美元、德銀25億美元…….,根據華爾街日報的統計,這幾年華爾街金融機構已經被罰超過千億美元了。

下次金融危機?歷史不會重演,但會極為相似

此外,當初把金融體系「國營化」,但情勢穩定後美國政府也逐漸抽身,5年後就收回95%的錢,部份紓困案甚至實現獲利─例如對AIG的1820億美元紓困,最後連本帶利拿回,美國政府也實現了230億美元的獲利;對兩房1870億美元的紓困,美國政府已拿回超過2660億美元的股息。(推薦閱讀:風評:兆豐繳交57億學費教會大家的事!)

至於經過這次教訓,是否能讓世界遠離金融風暴?鑑於人類遺忘歷史教訓的速度、人性貪婪的本性,及過去每隔一段時間(概估是10年)就會發生金融風暴的歷史事實,未來我們終究一定會迎來另一次金融風暴,只是其風貌、發生原因、攻擊方式,可能又會完全不同過去─如馬克吐溫說的「歷史不會重演,但會極為相似」。

Yahoo奇摩新聞

Yahoo奇摩新聞