潮科技入門指南| 半導體測試設備行業研究分析報告

核心觀點

行業概覽

半導體測試是半導體生產過程中的重要環節,其核心測試設備包括測試機、分選機、探針台。

其中,測試機是檢測芯片功能和性能的專用設備,分選機和探針台是將芯片的引腳與測試機的功能模塊連接起來的專用設備,與測試機共同實現批量自動化測試。

受益於國內封裝測試業產能擴張,半導體測試設備市場快速發展。

2017年半導體測試設備市場規模為50.1億美元。隨著2018-2020年中國大陸多家晶圓廠陸續投產及量產,國內封測廠將陸續投入新產線以實現產能的配套擴張,將帶動國內半導體測試設備行業高速增長。

投資機會

目前半導體測試設備市場仍由海外製造商主導,少數優秀本土製造商奮起直追。

其中,海外製造商泰瑞達、愛德萬和科休佔全球測試設備市場份額接近85%,同時以華峰測控、長川科技為代表的本土企業已掌握自主核心技術,成功進入國內封測龍頭企業供應鏈體系。

自主研發和併購將成為國內測試設備企業的必經之路。

預計未來國內會出現5-10家在各自細分市場領先的測試設備企業,通過併購最終形成2-3家國際領先的半導體測試設備企業。

目錄

1、半導體測試設備簡述

1.1 測試是貫穿半導體生產過程的核心環節

1.2 半導體測試的三大核心設備:測試機、分選機、探針台

2、行業發展現狀和趨勢

2.1 全球半導體產業穩步增長,中國市場發展強勁

2.2 全球半導體製造重心轉向中國,拉動國內半導體設備發展

2.3 中國封裝測試產業快速發展,拉動測試設備市場需求

2.4 全球半導體測試設備市場規模達50.1億美元,中國成主力市場

2.5 併購成為半導體測試設備行業主旋律,市場集中度不斷提升

3、行業競爭格局

3.1 測試機:雙寡頭格局清晰,SoC成為重要戰略領域

3.2 分選機:集中度相對分散,主要實現與測試機的配套

3.3 探針台:研發難度最大,國產化率低,進口依賴度高

4 研究總結

1、半導體測試設備簡述

1.1 測試是貫穿半導體生產過程的核心環節

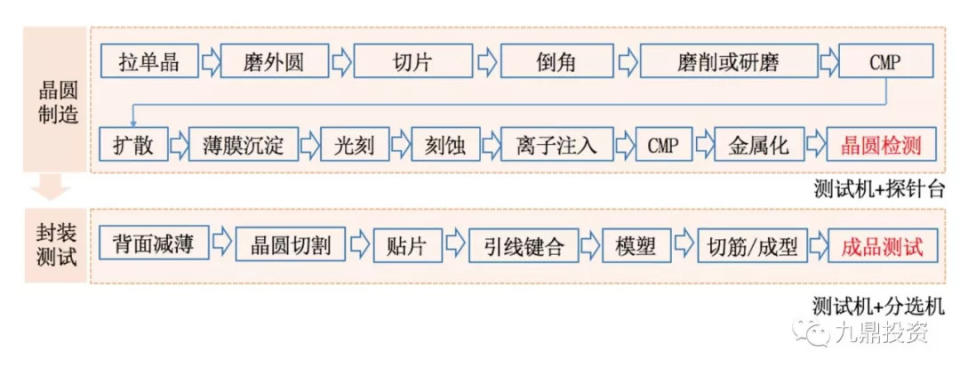

半導體的生產流程包括晶圓製造和封裝測試,在這兩個環節中分別需要完成晶圓檢測(CP, Circuit Probing)和成品測試(FT, Final Test)。無論哪個環節,要測試芯片的各項功能指標均須完成兩個步驟:一是將芯片的引腳與測試機的功能模塊連接起來,二是通過測試機對芯片施加輸入信號,並檢測輸出信號,判斷芯片功能和性能是否達到設計要求。

圖1:半導體生產流程

資料來源:九鼎投資整理

測試環節通常由芯片設計公司委託晶圓廠、封測廠或者第三方測試公司(以下統稱測試公司)進行,具體分為兩種商業模式:一是芯片設計公司根據產品類型、功能和設計要求等向測試公司指定特定測試設備進行測試;二是如果芯片設計公司的產品屬於技術上比較成熟的領域,芯片設計公司會直接委託測試公司,由測試公司根據自身設備排產情況選擇相應的測試設備進行測試。因此,測試設備製造商在進行產品開發和渠道拓展時需要兼顧設計公司和測試公司兩方的需求。

1.2 半導體測試的三大核心設備:測試機、分選機、探針台

半導體製造是人類迄今為止掌握的工業技術難度最高的生產環節,是先進製造領域皇冠上的一顆鑽石。隨著半導體技術不斷發展,芯片線寬尺寸不斷減小,製造工序逐漸復雜。目前國際上7 nm製程已進入產業化階段,需要近2000道工序,先進的製程和復雜的工序將持續提升對於先進設備的需求。

晶圓製造環節設備包括光刻機、化學氣相澱積設備、物理氣相澱積設備、刻蝕機、離子注入機、褪火設備、清洗設備等;封裝環節設備包括研磨減薄設備、切割設備、度量缺陷檢測設備、裝片機、引線鍵合設備、注塑機、切筋成型設備等;測試環節設備包括測試機(ATE,Automatic Test Equipment)、分選機(Handler)、探針台(Wafer Prober )等。這些設備的製造需要綜合運用光學、物理、化學等科學技術,目前最先進的設備已經在進行原子級別的製造,具有技術含量高、製造難度大、設備價值高等特點。

在測試設備中,測試機用於檢測芯片功能和性能,探針台與分選機實現被測芯片與測試機功能模塊的連接。晶圓檢測環節需要使用測試機和探針台,成品測試環節需要使用測試機和分選機,具體測試流程如下:

(1)晶圓檢測環節(CP)

晶圓檢測是指通過探針台和測試機的配合使用,對晶圓上的裸芯片進行功能和電參數測試,其測試過程為:探針台將晶圓逐片自動傳送至測試位置,芯片的Pad 點通過探針、專用連接線與測試機的功能模塊進行連接,測試機對芯片施加輸入信號並採集輸出信號,判斷芯片功能和性能是否達到設計規範要求。測試結果通過通信接口傳送給探針台,探針台據此對芯片進行打點標記,形成晶圓的Map圖。

(2)成品測試環節(FT)

成品測試是指通過分選機和測試機的配合使用,對封裝完成後的芯片進行功能和電參數測試,其測試過程為:分選機將被測芯片逐個自動傳送至測試工位,被測芯片的引腳通過測試工位上的基座、專用連接線與測試機的功能模塊進行連接,測試機對芯片施加輸入信號並採集輸出信號,判斷芯片功能和性能是否達到設計規範要求。測試結果通過通信接口傳送給分選機,分選機據此對被測芯片進行標記、分選、收料或編帶。

2、 行業發展現狀和趨勢

2.1 全球半導體產業穩步增長,中國市場發展強勁

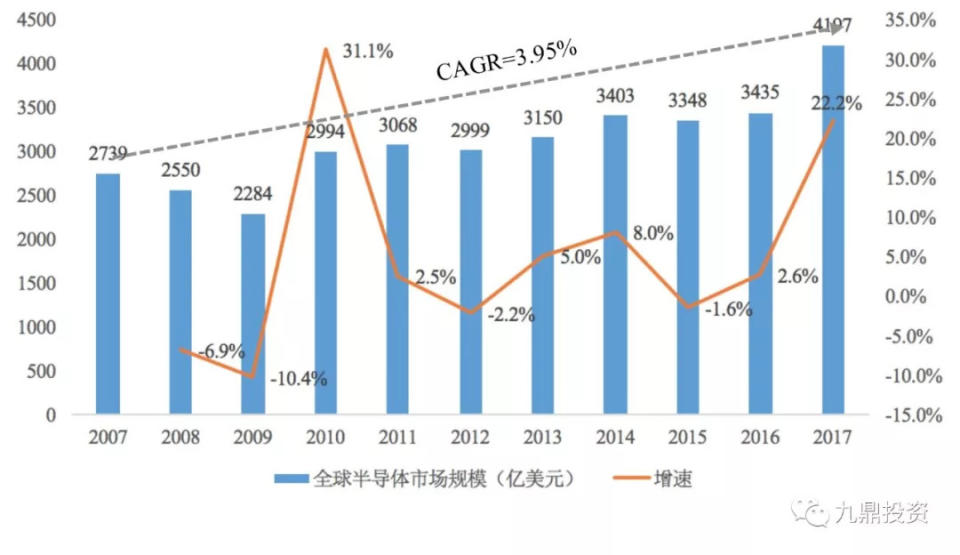

隨著PC、手機、液晶電視等消費類電子產品需求不斷增加,同時在以先進製造、新能源汽車、物聯網、5G、人工智能、雲計算、大數據、新能源、醫療電子和安防電子等為主的新興應用領域強勁需求的帶動下,全球半導體產業持續增長。根據Gartner數據,2017年在存儲器市場量價齊升的帶動下,全球半導體市場規模同比增長22.2%,達到4,197億美元,2007-2017年CAGR為3.95%,其中集成電路市場規模為3,402億美元,佔比81.4%。隨著全球經濟穩步增長,預計未來全球半導體市場規模增速在6%以上。

圖2:2007-2017年全球半導體市場規模及增速

數據來源:Gartner

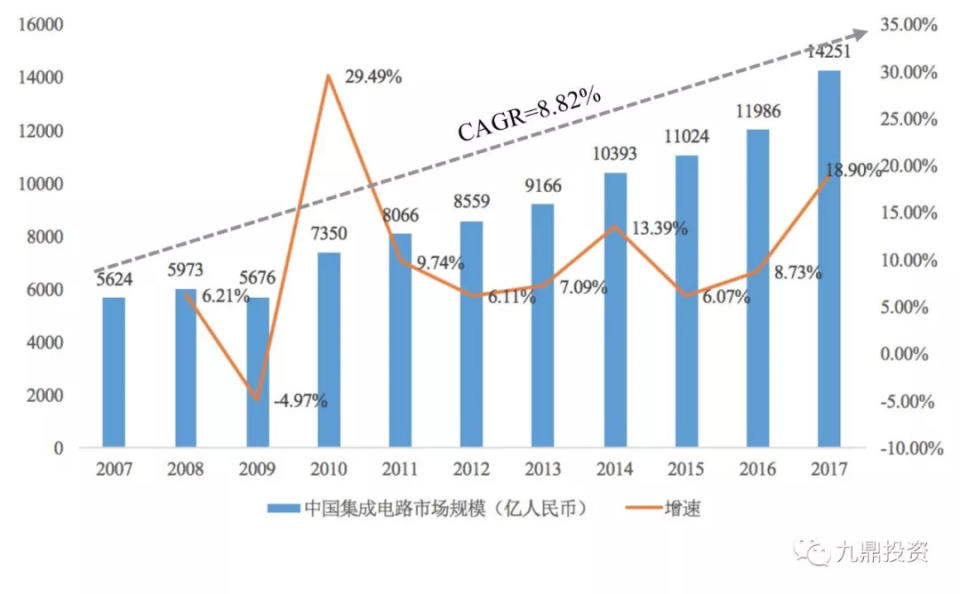

2017年國內集成電路市場規模為14,251億人民幣(折合2,069億美元),同比增長18.9%,佔全球集成電路市場規模的60.8%,2007-2017年CAGR為8.82%(高於全球3.95%的水平) ,中國已經成為全球最大的集成電路市場。隨著產業結構的加快調整,中國集成電路的需求將持續增長,預計未來幾年年均增速將達到10-15%,超過全球增長率。

圖3:2007-2017年中國集成電路市場規模及增速

數據來源:中國半導體行業協會(CSIA)

注:中國統計口徑為集成電路,約佔半導體市場規模的80%,其餘20%為分立器件、光電子芯片及傳感器芯片。

2.2 全球半導體製造重心轉向中國,拉動國內半導體設備發展

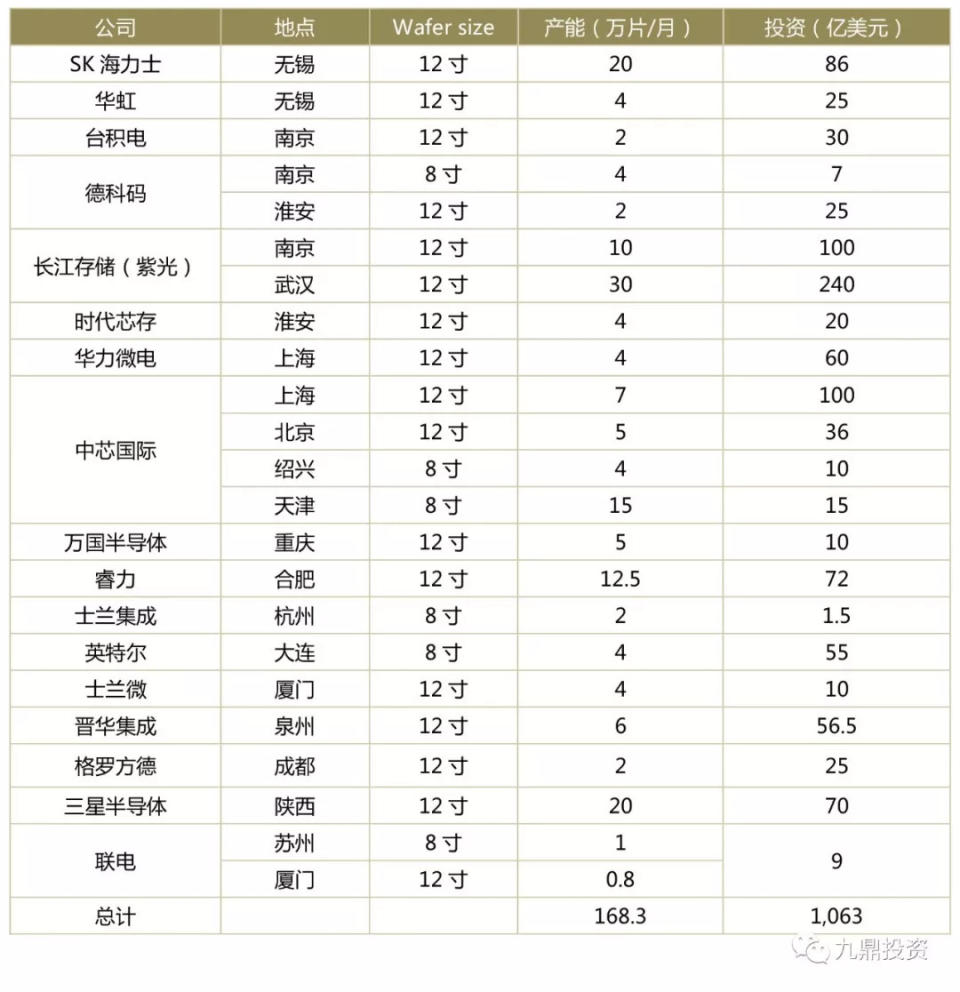

全球半導體產能重心轉向中國大陸是大勢所趨。一方面,中國的市場需求大,但自給率低,供需不平衡;另一方面,中國製造成本較低,且隨著技術、人才、產業鏈資源不斷發展,已具備承接產能轉移的基礎。全球知名半導體企業,如英特爾(Intel)、三星(Samsung)、SK海力士(SK Hynix)、台積電(TSMC)、台聯電(UMC)、格羅方德(Global Foundry)等已陸續或計劃在我國建設工廠或代工廠。根據SEMI發布的報告,2017-2020年間全球投產的半導體晶圓廠為62座,其中26座設於中國,佔全球總數的42%。截至2017年年底,大陸地區12寸晶圓廠產能(按設計產能)為52.5萬片/月,約佔全球產能的12%。根據業內調研統計,2018~2020年中國大陸12寸、8寸晶圓廠建設投資將達7,228億元(其中內資晶圓廠投資達5,303億元,佔比73%),年均投資達2,409億元(其中內資晶圓廠投資達1,768億元)。

表1:大陸正在建設中或規劃中的晶圓廠(8寸、12寸)

資料來源:九鼎投資整理(截止至2018年8月)

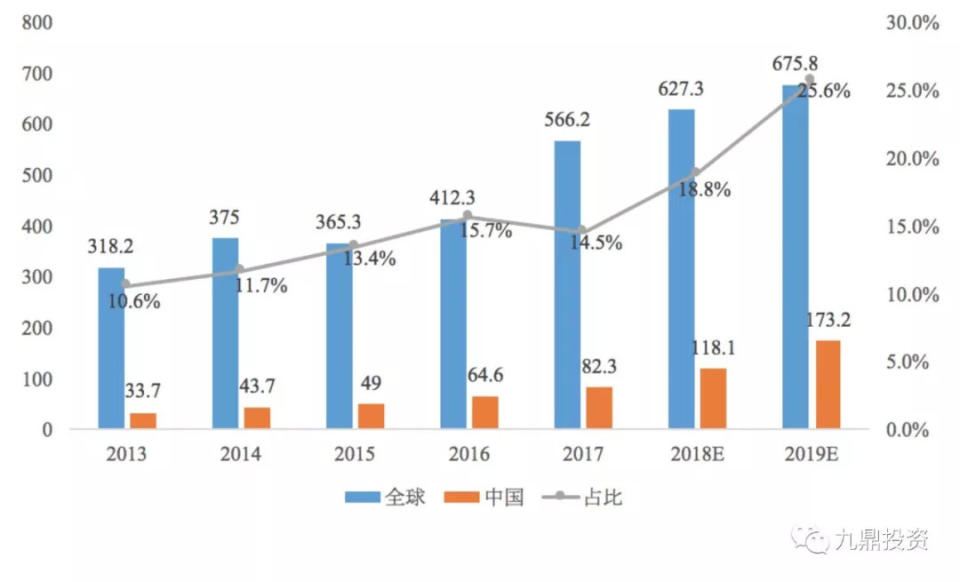

隨著半導體產業向中國轉移,國內半導體設備需求快速增長。SEMI在2018年年中SEMICON West展覽會上發布報告,2017年全球半導體設備支出達566.2億美元,同比增長37.3%,中國半導體設備支出82.3億美元,佔全球的14.5%,預計到2019年,中國半導體設備支出將增長46.6%,達到173億美元,躋身世界榜首。

圖4:全球和中國半導體設備市場規模(單位:億美元)

數據來源:SEMI(國際半導體設備材料產業協會),2018.6

2.3 中國封裝測試產業快速發展,拉動測試設備市場需求

根據WSTS數據,2017年全球半導體封裝測試市場規模為529億美元,2011-2017年CAGR為2.2%。隨著全球半導體製造重心向國內轉移,我國封裝測試市場的全球市場佔有率逐年提升,從2011年31.2%提升至2017年52.0%。2017年國內封裝測試市場規模為275億美元(折合1,890億人民幣),2011-2017年CAGR為9.9%,增速遠遠高於全球,封裝測試已成為我國半導體產業鏈中最具國際競爭力的環節。

圖5:全球和中國半導體封裝測試市場規模(單位:億美元)

數據來源:全球數據來自WSTS,中國數據來自Wind(按1美元=6.88 人民幣計算),九鼎投資整理

受惠於政策資金的大力扶持,我國封測企業逐步開啟海內外併購步伐,不斷擴大公司規模。其中,長電科技聯合產業基金、芯電半導體收購新加坡封測廠星科金朋;華天科技收購美國FCI;通富微電聯合大基金收購AMD蘇州和檳城封測廠;晶方科技則購入英飛凌智瑞達部分資產。國內封測廠商借助併購潮進入了實力顯著提升的快車道,實現了遠超同行增長率的快速壯大,已經成為了全球半導體封測行業的重要力量。全球前十大封測廠台灣佔據5家、中國3家(長電科技、華天科技、通富微電)、美國以及新加坡各1家。2017年長電科技、華天科技、通富微電三家封測廠銷售總額佔全球OSAT總收入的19.1%,佔全球封測市場總規模的9.8%。同時,隨著晶圓廠產能向中國大陸轉移,國內封測廠陸續投入新產線以實現產能的配套擴張,預計未來五年內,中國大陸本土封測企業的銷售額佔全球OSAT總銷售額的比例將提高至40%以上,成為全球封測設備銷售的最大市場。

表2:2018年部分封測產線規劃信息

資料來源:九鼎投資整理

2.4 全球半導體測試設備市場規模達50.1億美元,中國成主力市場

根據SEMI數據統計,2015-2017年全球晶圓加工設備、測試設備、封裝設備以及其他設備三年累計銷售額佔比分別為80%、9%、6%、5%。以此測算,2017年全球半導體測試設備市規模為50.1億美元,其中,測試機、分選機和探針台佔比分別為65%、18%、17%。對應的市場規模分別為33.1億美元、9.2億美元和7.8億美元。

測試機根據測試產品類型的不同可以分為SoC測試系統、存儲器測試系統、模擬測試系統、數字測試系統、RF測試系統等;分選機根據其工作原理的不同可以分為平移式分選機( Pick & Place)、重力式分選機(Gravity-feed)、轉塔式分選機(Turret)等。下表整理了2017年全球半導體測試設備各細分領域市場規模。

表3:2017年全球半導體測試設備各細分領域市場規模

數據來源:測試機數據來自VLSI,分選機數據來自九鼎投資半導體團隊調研整理

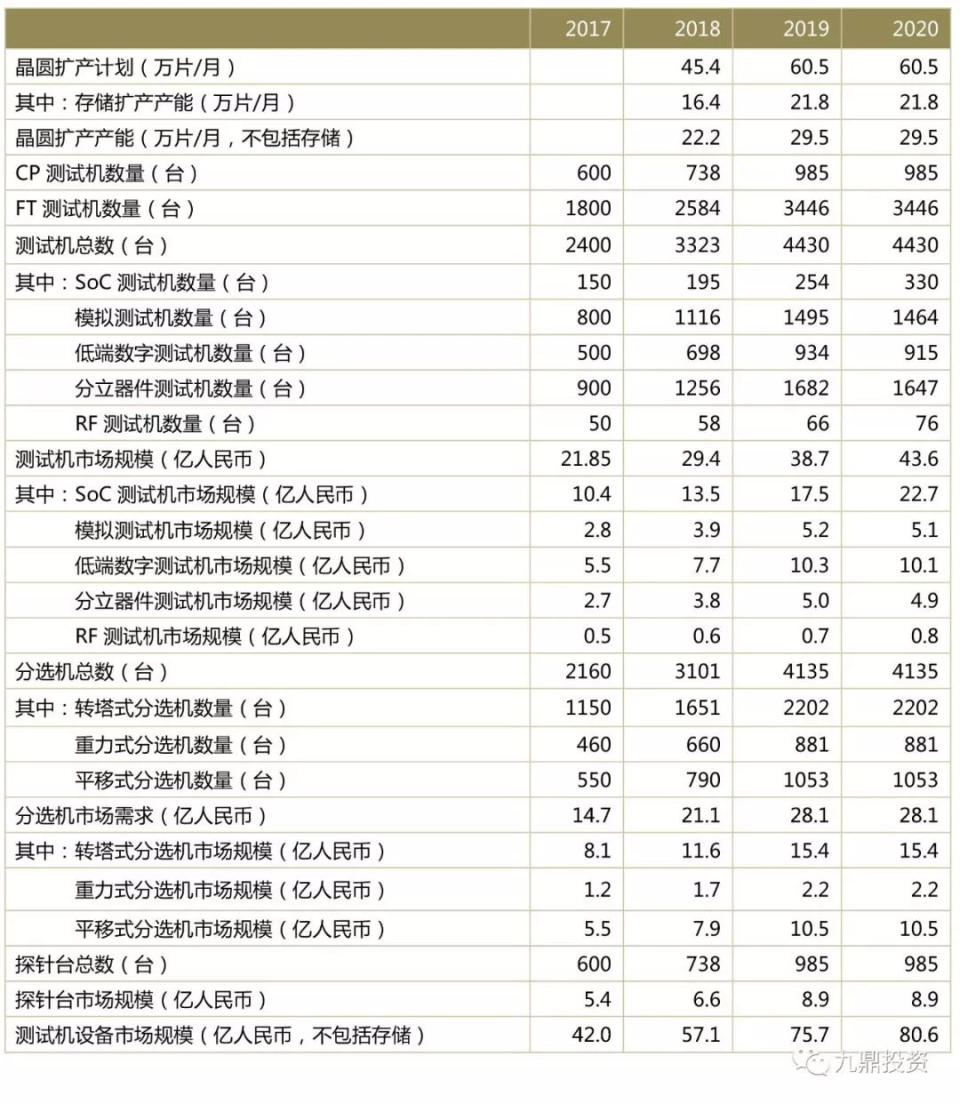

隨著2018-2020年中國大陸多家晶圓廠陸續投建及量產,國內封測廠將陸續投入新產線以實現產能的配套擴張,將帶動國內半導體測試設備市場高速增長。根據九鼎投資市場調研分析,2017年國內半導體測試設備市場約42億人民幣(不含存儲測試設備),預計2020年國內半導體測試設備市場需求將達到80.6億人民幣(不含存儲測試設備)。

表4:2018-2020年中國半導體測試設備市場需求測算

數據來源:九鼎投資調研

2.5 併購成為半導體測試設備行業主旋律,市場集中度不斷提升

半導體測試設備屬於產品線非常豐富、細分領域較多的一個行業,該領域自2000年以後出現了大規模的整合,全球主要參與者減少至5家左右。以全球領先的分選機企業科休(Cohu)為例,其在2008年和2013年分別收購Rasco(主要業務為重力式分選機和平移式分選機)和ISMeca(主營業務為轉塔式分選機),豐富了其在分選機領域全系列產品線;2017年Cohu分選機全球市場佔有率21.5%;2018年5月Cohu收購全球第二大分選機企業科利登( Xcerra,主要業務為測試機和分選機),進一步將其分選機的全球市場佔有率提升至38.5%的同時,填補了其在測試機領域的空白。

下表整理了佔全球半導體測試設備約80%市場份額的四巨頭泰瑞達(Teradyne)、愛德萬(Advantest)、科休(Cohu)和科利登(Xcerra)的併購史。

表5:全球半導體測試設備行業併購情況

資料來源:九鼎投資整理

鑑於全球半導體測試設備龍頭企業的發展歷史,國內企業應把握產業發展黃金窗口期,內生、外延雙輪發力。目前國內在一些細分領域已經出現了優秀的測試設備企業,並取得了一定的技術突破,我們認為未來五年內,較高的淨利率(20%左右)和較快的增長速度足以支撐一些細分領域優秀的企業上市,預計未來國內會出現5-10家在各自細分市場領先的測試設備企業,通過併購最終形成2-3家國際領先的半導體測試設備企業。

3、 行業競爭格局

3.1 測試機:雙寡頭格局清晰,SoC成為重要戰略領域

2017年雙寡頭泰瑞達(Teradyne)、愛德萬(Advantest)測試機銷售額分別為13.7億美元、12.4億美元,全球市場佔有率分別為41.4%、37.5%,其主要測試機產品為SoC和存儲器測試系統。

在SoC測試領域,1995年泰瑞達收購Megatest,通過Catalyst和Tiger測試系統成為SoC測試領域的領導者,而愛德萬於2011年收購惠睿捷,使其在SoC測試領域迅速提升,2017年泰瑞達和愛德萬壟斷全球SoC測試機86.2%的市場份額。此外,科利登是除了泰瑞達和愛德萬以外極少數具備SoC測試機生產能力的企業,該公司SoC測試系統產品包括X-Series系列、Diamond系列以及新推出的緊湊型的DxV SoC測試系統,2017年測試機營收為1.56億美元,市佔率為4.7%。

在存儲測試領域,由於80年代半導體產業由家電進入PC時代催生了DRAM大量需求,日本在原有積累基礎上實現DRAM大規模量產,迅速取代美國成為DRAM主要供應國,在此產業轉移背景下,愛德萬搶先佈局存儲器測試領域,於1976年推出了全球首台DRAM測試機T310/31,2017年愛德萬存儲器測試機全球市佔率達到59.5%;由於韓國在存儲市場的壟斷地位,韓企Exicon、UniTest幾乎瓜分了剩餘大部分的存儲測試機市場份額。

表6:全球主要測試機企業概況

資料來源:九鼎投資整理

本土企業通過多年的研發和積累在模擬/數模測試和分立器件測試領域已經實現進口替代,基本完成國產化。其中華峰測控、長川科技、宏測半導體模擬/數模混合測試機年出貨量接近700台,約佔國內模擬測試機市場份額的85%;聯動科技、Juno、宏邦電子分立器件測試機國內市場總份額超過90%。而在SoC領域,本土企業還尚未形成成熟的產品和市場突破,主要原因有兩方面:1)SoC芯片集成了微處理器、模擬IP核、數字IP核以及存儲器控制接口等功能,不同模塊的頻率、電壓、測試原理均不同。同時,高度集成造成測試的數據量和時間成倍增長,測試功耗也是傳統測試項目的2~4倍,因此該類芯片的測試對測試機有更高的要求;2)數字測試模塊的核心技術依賴於Firmware(固件)與硬件系統的互相配合,涉及到結構、算法、硬件設計多個領域技術的綜合運用,本土企業無法通過簡單仿製進行開發,必須通過自主創新重新進行整體系統設計,對相關領域的技術、經驗要求更高。

表7:本土測試機企業概況

資料來源:九鼎投資整理

SoC芯片的應用推動了大量SoC測試機的需求,如手機芯片就是集成了CPU、GPU、基帶芯片(負責通訊)、圖像處理器(ISP)等的SoC。從過去10年的歷史發展來看,SoC測試系統佔測試機的比例基本穩定在60%以上,這也促使國外測試設備巨頭重點佈局SoC測試領域。我們認為,隨著本土優秀團隊的出現和技術的突破,SoC測試機會如同模擬/數模測試機和分立器件測試機逐步實現進口替代,完成國產化。

3.2 分選機:集中度相對分散,主要實現與測試機的配套

相較於測試機,分選機的行業壁壘相對多樣化,其競爭優勢側重有所不用。對於分選機企業來說,實現與測試機的良好配套,滿足多樣化產品的不同需求,以及形成良好的服務能力是分選機企業的核心競爭力,這也是形成行業較分散格局的重要原因。

2017年分選機全球排名前三的企業分別為科休、科利登和愛德萬,市場份額分別為21.5%、17.0%和14.0%。2018年5月科休收購科利登進一步提升了全球半導體測試設備市場集中度,至此形成了科休和愛德萬市佔率分別為38.5%和14.0%的市場格局。在分選機細分領域,也出現了一些突出的企業,如:韓國的Techwing是全球領先的存儲芯片測試分選機廠商,其在存儲芯片測試分選機領域的市佔率超過50%; ASM在轉塔式分選機領域的市佔率為54%,Epson、Hontech在平移式分選機領域有較高的市場份額。

本土分選機企業主要有長川科技(重力式和平移式分選機)、金海通(平移式分選機)、上海中藝(重力式分選機)、格朗瑞(轉塔式分選機)等。而在各類分選機中,轉塔式分選機國產自給率最低(約8%),主要原因為轉塔式分選機是UPH(每小時分選芯片數量)最高的一類分選機,在高速運行下,既需保證重複定位精度,又需保證較低的Jam Rate(故障停機比率),這對分選機設備開發提出了更高的要求。

表8:本土分選機企業概況

資料來源:九鼎投資整理

3.3 探針台:研發難度最大,國產化率低,進口依賴度高

除了分選機與測試機,另一類主要測試設備是探針台,其研發難度非常大,目前國產化率低、進口依賴大。雖然國內企業如中國電子科技集團公司第四十五研究所、深圳矽電半導體設備有限公司在探針台製造領域已經獲得了一定成果,但還難以抗衡國際企業如日本東京精密公司、美國QA公司、美國MicroXact公司、韓國Ecopia 公司、韓國Leeno公司在探針台製造領域的優勢地位。我國長川科技在現有集成電路分選系統的技術基礎上,研髮晶圓測試所需的CP12探針台,CP12具備8-12英寸各類晶圓的測試能力,突破了超精密視覺定位、微米級運動控制、高冗餘控制系統等技術難關,為未來進入市場打下堅實基礎。

4、 研究總結

半導體測試是半導體生產過程中的重要環節,其核心測試設備包括測試機、分選機、探針台。2017年全球半導體測試設備市場規模為50.1億美元,行業快速增長且進口替代空間非常大。併購加劇了半導體測試設備市場的集中度,泰瑞達、愛德萬和科休佔全球測試設備市場份額接近85%,國內以華峰測控、長川科技為代表的本土測試設備企業已掌握自主核心技術,受益國內封裝測試業產能擴張,將得到快速發展。我們認為,自主研發和併購將成為國內測試設備企業的必經之路,預計未來國內會出現5-10家在各自細分市場領先的測試設備企業,通過併購最終形成2-3家國際領先的半導體測試設備企業。

本文經授權發布,不代表36氪立場。

如若轉載請註明出處。來源出處:36氪

Yahoo奇摩新聞

Yahoo奇摩新聞