【現金製造機1】10指標濾出卓越股 這9檔近5年殖利率逾7%

面對降息預期減緩、空方勢力伺機而動,台股近1月在萬六關前出現震盪,加上經濟衰退的考驗接踵而至,龍頭企業紛紛下修今年投資預算,產業前景未明的情況下,該如何安心投資?價值投資達人雷浩斯指出,藉由財務指標及資本支出率的濾網,可揪出股神最愛的卓越公司。其中,更有達9檔近5年平均殖利率破7%。

近一年受到需求衰退及庫存去化壓力的影響,重資產的產業首當其衝,像是台股半導體公司紛紛調低投資金額,以應對稼動率下滑與產能過剩的風險。即便是過去大手筆的晶圓代工「老大哥」台積電,2023年也遇挑戰。

面臨景氣逆風,該怎麼挑好股、安心投資?價值投資達人雷浩斯指出,有些公司每年只需花費少許資本支出,便能創造高利潤並維持競爭力,是股神眼中的卓越企業,而此時跟隨巴菲特的選股邏輯,追求現金流源源不絕的「現金製造機」好公司,可以安心長抱。

他解釋,從財報中的現金流量表切入,只要5年合計資本支出比(資本支出÷營業現金流)維持在30%之下,等同於公司將賺到手的現金,僅需撥出其中3成以下作為必要的資本支出,另外70%足以自由運用,便可歸類為卓越型公司。

「透過計算資本支出比,不僅可以避開重資產、利潤率卻不高的燒錢公司,並可優先挑出以低成本換取高回報,且自由現金流充沛的企業。」雷浩斯補充。以波克夏最大持股蘋果(AAPL)為例,過去5年營業現金流4536.88億美元,資本支出共529.1億美元,占比僅11.66%,正好符合資本支出少、獲利充沛的特色。

除了資本支出率以外,按照良好盈餘品質、自由現金流及管理階層等選股主軸,雷浩斯提出9大篩選標準,包含營業現金流大於稅後淨利50%、近1年每股自由現金流大於1元且近5年為正值,加上股東權益報酬率(ROE)近1年大於20%和近5年平均大於15%、近5年營益率大於10%,並納入董監事持股比例大於10%且質押比率小於10%、上市櫃時間達5年以上等門檻,共有46檔符合條件。

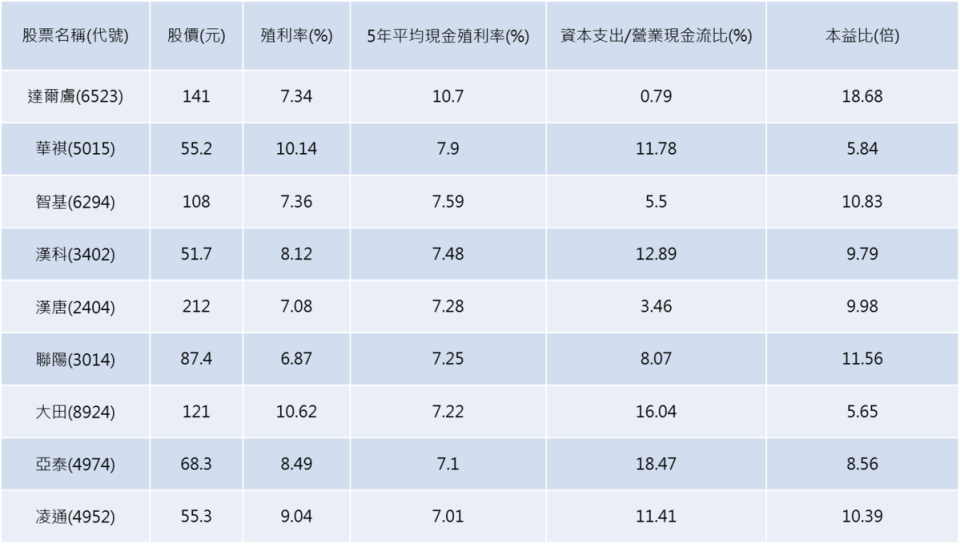

此外,不僅公司年年賺進大量現金流,投資人也期待藉著長期持有打造穩定高息收,因此若再加上過去5年平均殖利率,6%以上的公司包括普萊德、大甲、德律、中菲、飛捷、大塚、實威、廣隆、禾瑞亞;超過7%則有達爾膚、華祺、智基、漢科、漢唐、聯陽、大田、亞泰、凌通等9檔。

9檔現金製造機公司殖利率達7%

更多鏡週刊報導

【現金製造機2】抱緊處理!達人揭3檔私房定存股 合理價一次看

【現金製造機3】低資本支出、高自由現金流 股神會愛的台股是這幾檔

【股東會紀念品】1股也能領! 王品股東今年再拿3000元抵用券

Yahoo奇摩新聞

Yahoo奇摩新聞