疫情+通膨將終結美股最長牛市?美股達人曝下半年最佳買點

美股近期又遭逢疫情與通澎威脅的亂流,道瓊指數單日大跌超過7百點。 不過專家認為,疫情與通澎並無法阻礙經濟復甦的腳步,急跌反而是尋找買點的好機會。

隨著Delta變種病毒快速傳播,新冠肺炎疫情似乎又成為影響美國、甚至全球經濟復甦的變數;加上美國5月CPI(消費者物價指數)年增率高達5%,創下13年來最大增幅,疫情加上通膨,引發美股近期出現大幅度的拉回。

不過,元大全球AI ETF研究團隊認為,這兩個因素都不足以構成美股「翻盤」。先看疫情,雖然Delta變種病毒使得美國單日確診人數從最低低於1萬例,大幅上升至近期的6萬例以上。但截至目前為止,美國新增確診數中,重症比率、死亡人數並沒有大幅增加,這應該歸功於疫苗施打與覆蓋率產生了一定的防護力。

因此,即使確診人數上升,只要重症者比率不高、醫療系統穩定運作,美國就不至於走回封城、管制的老路,對經濟的衝擊也不會像去年那樣嚴重。

經濟持續回溫

縮表、升息衝擊將大減

至於通膨,則是從年初以來延續的話題。元大研究團隊認為,探究通膨上升的根本原因,是商品及服務等消費的需求動能持續回溫,也就是由需求拉動的經濟成長。這樣的通膨其實是健康的。

而且,從企業獲利也可看出經濟成長的強度。依據彭博(Bloomberg)的預估,標普500指數成分股中,第2季每股營收平均成長15.5%,盈餘平均成長更達112.2%,遠優於第1季。

而資本市場真正關心的是,聯準會何時減碼QE(量化寬鬆)甚至升息。這可從債市表現看出端倪,如果近期就要開始減碼QE,不論長、短天期的債券殖利率都應該往上,但近期只有短天期往上、長天期反而往下,顯示市場對QE減碼或要升息,在強勁的復甦經濟下,其實是可接受的。

另外,從聯準會的動作可以推估,最快也要在8月的全球央行Jackson Hole年會之後,才會宣布包括縮表、減碼QE等貨幣政策。

至於升息,可能會落在2022年底至23年初,而如果這些政策推出的時間可以預期,對資本市場的衝擊將會大幅減低。

除了元大研究團隊,美股投資達人、脊骨神經科醫生謝宗翰,看到這次的急跌,同樣樂觀面對。他以自身研究的標普500指數的週期規律給出結論,當指數短期向下修正,往往是長期多頭必要的元素,也都是很好的買點。

謝宗翰所提到的週期規律,指的是回顧標普500指數的歷史表現,可以發現4年總統任期,選後第1年往往有不錯的表現。只要美國經濟持續復甦與聯準會維持低利率,那麼自去年底、大選前開始的新牛市週期,就還沒有結束,短期指數如果拉回5%至10%,都是買進的好機會。

關注趨勢產業、解封概念

REITs兼具成長+高配息

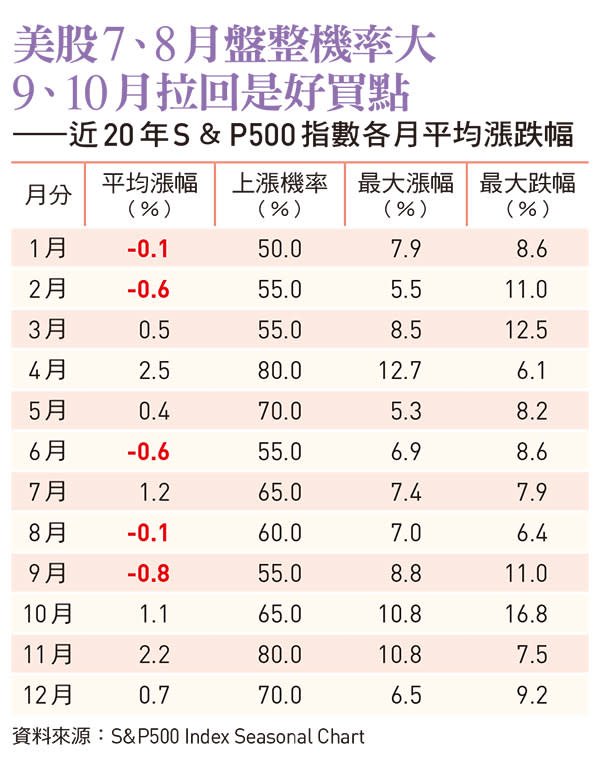

謝宗翰再以標普500指數月週期數據來觀察,每年7、8月成交量通常較低、所以區間盤整機率大;若9、10月再拉回,可望將是長線的更好買點,可以買進、參與年底的走強行情。

至於買什麼呢?元大研究團隊認為,除了投資標普500指數,還是要著重在長線向上的趨勢產業,例如5G、AI等。尤其新冠疫情改變了生活與工作的常態,遠距辦公、學習、購物、醫療等新生活方式應運而生,經由5G,能使因疫情被隔離的人重新獲得連結。而且,隨著AI、物聯網裝置、電動車逐漸普及,5G即將邁入大規模商轉。因此,涵蓋5G、AI等全球通訊與科技業的ETF,仍然是布局的首選。

謝宗翰則建議,逢低買進解封受惠的族群,以及成長型的高配息股。前者可以買純航空股的ETF(JETS.US):也可以買進一檔近期剛在美國上市、涵蓋國際知名連鎖飯店萬豪酒店(Marriott)與希爾頓(Hilton)、全美4大航空公司,以及全球前2大郵輪公司的ETF:CRUZ.US,「這應該是最完整的解封概念ETF。」

至於兼具成長與高配息的標的,謝宗翰建議買進房地產投資信託的REITs:O.US。他指出,這檔REITs有三個特色,首先是投資門檻低,「1股只要約70美元。」其次是「每30天配息1次,真的像在收房租」;而且,只要它的租金收益有成長,配息也會跟著增加。謝宗翰認為,美國的低利率環境還會維持好一陣子,長期持有這類REITs,應會有不錯的收益。

更多今周刊文章

WFH兩個月,老闆驚覺「其實不需要請這麼多人」!想解僱員工前一定要注意10件事

宇宙成了有錢人新競技場!貝佐斯成功飛上太空、藍源正式開張 預定航班已進帳一億美元!

Yahoo奇摩新聞

Yahoo奇摩新聞