你的財務體質, 能忍受多少%的通膨衝擊?

疫情逐漸解封,全球陸續恢復正常軌道,但景氣仍充滿不確定性。高物價、低薪資並存的時代,不僅牽動個人及家庭的財富健康,退休理財規劃也深受影響,該如何克服,成為每個人的課題。

由《遠見》與「中國信託銀行」連續第七年進行臺灣家庭樂活享退指數〈以下簡稱「樂退指數」〉調查,今年不僅持續追蹤國人退休規劃滿意度、足夠度及信心度,更突破以往,首度新增「財富健康分」。

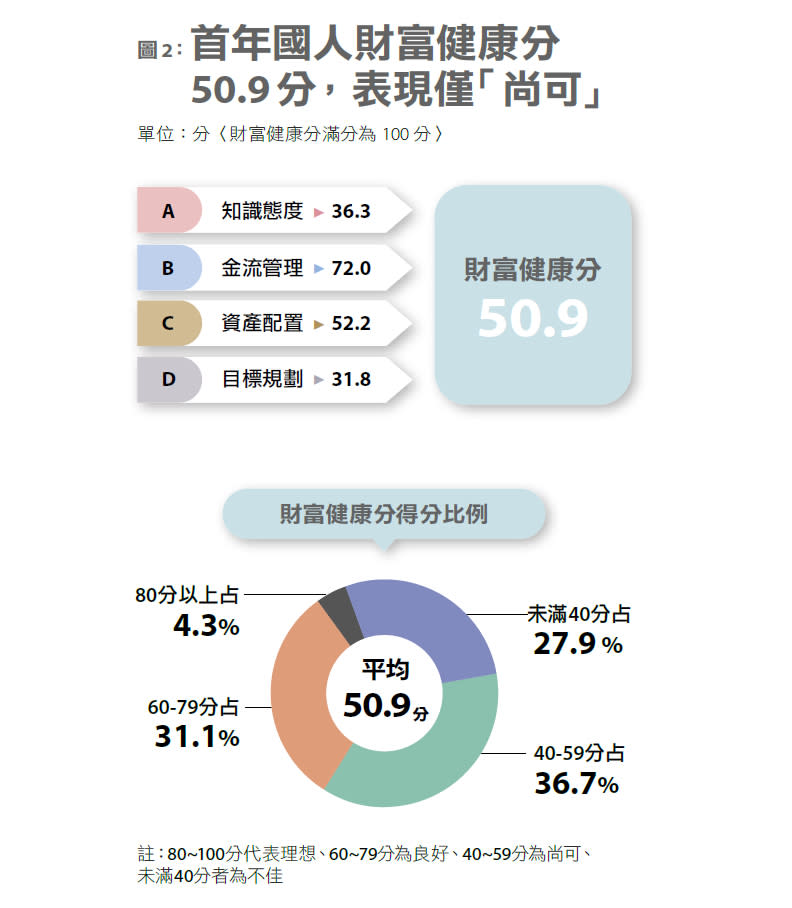

本次「財富健康分」調查評分,包括:知識態度〈包含金融態度、金融知識〉、金流管理〈收支、債務管理〉、資產配置〈生活、保險保障〉和目標規劃〈理財規劃、長期管理〉四大構面的主觀及客觀分析。今年針對上述四大構面新增題組,調查國人的財富健康程度,處於理想、良好、尚可或是不佳。

本調查於2022年6月14日至7月2日執行, 訪問30歲以上國人,樣本涵蓋台北市、新北市、桃園市、台中市、台南市、高雄市六都與新竹市,成功完訪1114人。

樂退指數57.2分呈現停滯! 首年財富健康分50.9分,表現僅「尚可」

2022《遠見》國人財富健康分暨樂活享退指數大調查,結果於10月下旬出爐,今年樂退指數以57.2分,與去年同處歷年新高,但也是連續上漲3年後,走勢首度呈現停滯〈圖 1〉。

據調查,雖然國人對「退休規劃滿意度」「退休準備足夠度」都有上升趨勢,分別從去年的57.1分、53.9分上升至58分、55分,但今年通膨升息年,「未來理想生活信心度」從去年59.6分降至57.8分,其中50世代降幅最大,顯見民眾對退休前景的擔憂。

中華民國退休基金協會理事長王儷玲分析,生活信心度容易受時事與市場干擾。今年通膨、疫情造成市場回跌,加上勞保未提出任何改革等3點因素,動搖國人理想生活信心度,特別是接近退休的50世代,感受最大。

本次調查首度納入的國人平均「財富健康分」結果也同步出爐,首年拿下50.9分,財富健康程度處於「尚可」,60 分以上及格者僅有35.4%〈圖2〉。

進一步觀察各世代財富健康分表現,30世代平均最高,50世代最低〈圖3〉,而四個世代財富健康分平均,皆只有「尚可」,意味著在財富累積上, 各世代都需注意是否難以維持緊急生活與保險之保障。

通膨影響生活信心,民眾理財規劃比例下滑

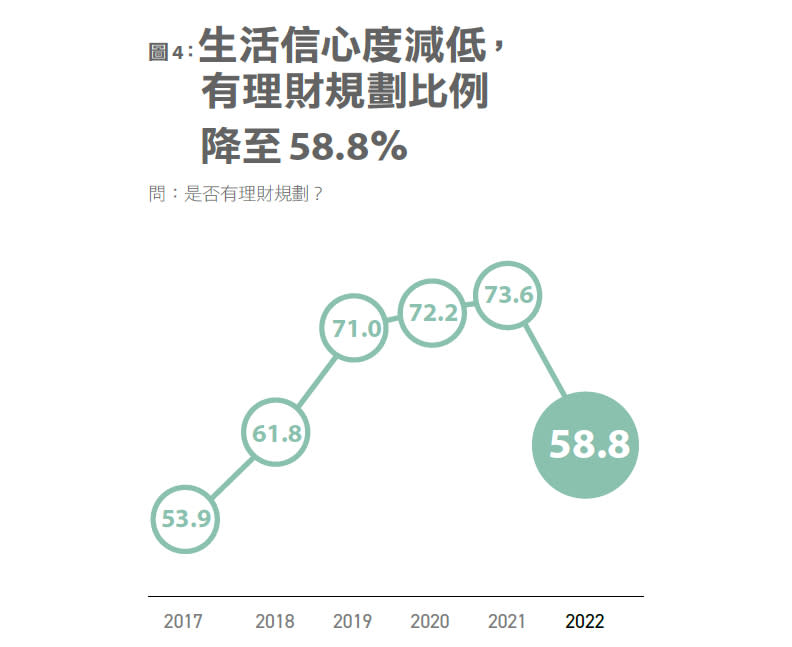

有感於通膨來臨,影響國人資產與支出,《遠見》調查顯示,今年僅 58.8%民眾著手理財規劃,相較去年73.6%,比例下滑14個百分點〈圖4〉。以性別來看,女性〈61.6%〉比男性〈55.9%〉理財更為積極。

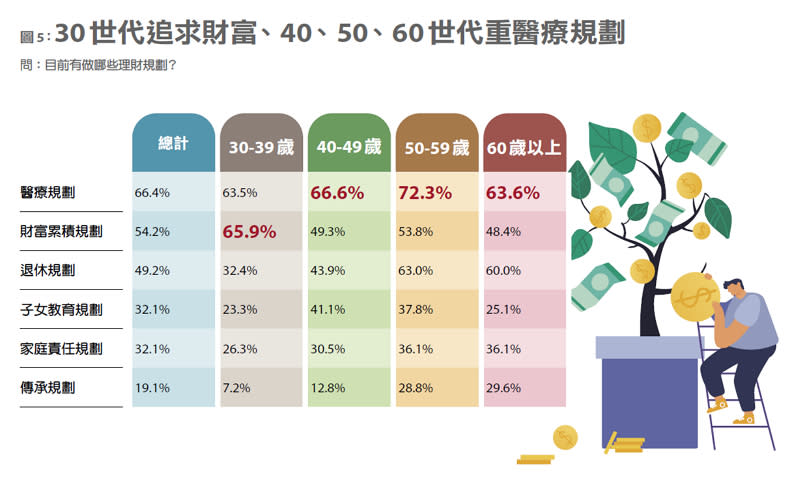

進一步分析,民眾現階段進行的前三大理財規劃項目,依序為醫療規劃〈66.4%〉、財富累積〈54.2%〉和退休規劃〈49.2%〉。其中,觀察各世代重視的理財項目,30世代首重財富累積,40、50、60世代則以醫療規劃為首選〈圖5〉。

值得關注的是,醫療規劃部分,除了60世代比例較去年增加,其餘60歲以下的年輕世代、單身無小孩者,對醫療規劃占比均呈現下滑。

王儷玲觀察,60歲以下醫療規劃比例下降,可能原因為替代作用,年輕世代薪水不變情形下,碰到通膨或投資虧損,造成理財規劃有所挪移。

不過她提醒,醫療規劃應盡早起步,若等到50、60歲才碰到通膨、錢不夠用,到時將來不及,「愈早開始著手規劃,成本就會愈低。」

《遠見》調查也發現,民眾全部理財規劃占收入的比例上,整體平均投入26%收入,比例較去年〈23.1%〉增加,另有3成民眾的理財規劃佔收入高達41%以上,各有不同。究竟理財規劃占收入比例,多少最為恰當的?

中國信託銀行個人金融執行長楊淑惠表示,從風險轉嫁上,醫療和責任保障支出,可依據保險雙十法則,至多不超過總收入的10%。

退休金準備則依個人需求,建議可依嚮往的退休生活,即必要〈食衣住行、基本醫療費〉、需要〈育樂、健康保健費〉和想要〈實現夢想、旅遊費〉三個層次估算應準備的退休金金額。

國人理財目標規劃上,《 遠見 》 調查顯示,38.9%民眾理財規劃,沒有專款專用、分桶規劃〈見圖6〉,且年齡愈大則愈不會分桶規劃。

公勝保經培訓總監林如喬認為,理財規劃需不需要分流,要看「輕重緩急」,所有理財規劃項目中,退休規劃需長期耕耘,確保規劃方式能帶來被動式收入,因此這一塊建議單獨拉出來做分桶規劃。

疫情打亂理財計畫, 二成五緊急預備金準備不到半年

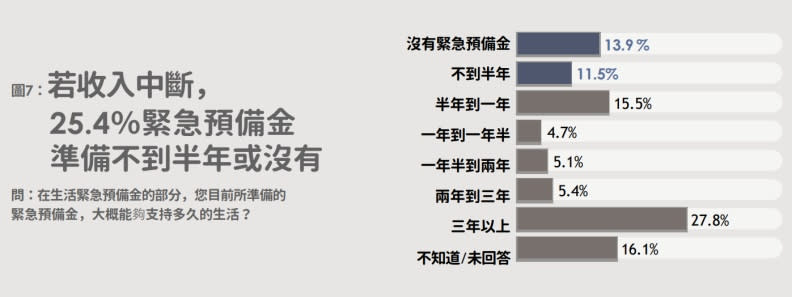

疫情造就通膨升息大環境,影響民眾收入與支出。本次調查也發現,若收入中斷,58.4%民眾緊急預備金準備有超過半年,但也有25.4%民眾緊急預備金準備不到半年,甚至沒有準備〈圖7〉。

在金流管理上,《遠見》調查也顯示,32.2%民眾每個月收入扣掉支出只能「剛好打平」,更有9.7%民眾是「入不敷出」〈見圖8〉。

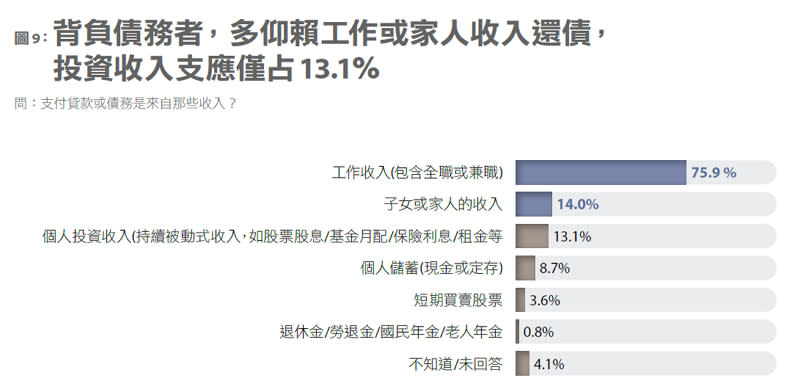

除了一般生活支出花費,不少民眾身上也扛有貸款或債務,根據《遠見》調查,有30.8%民眾目前有貸款或債務,其中以房貸為主〈66.2%〉,其次為車貸〈16.9%〉、信貸〈14.9%〉。

特別的是,民眾還債方式,多數以個人工作收入,或子女、家人收入支付為主,僅有13.1%透過個人投資收入〈圖9〉。

針對國人金流管理概況,林如喬認為,有第一份薪水開始,就應該為自己存錢,當每月薪資下來,可把自己當成帳單,將一部分的錢分配給自己,錢是分配來的,而不是擠出來的,「懂得分配,才能在人生每個階段,都有錢。」

至於準備緊急預備金上,則建議先把風險規劃〈如醫療、疾病風險〉做足,確保應急期間不需要支付任何醫療相關費用,那麼緊急預備金準備,約6至8個月就足夠,較保守者可準備到1年。

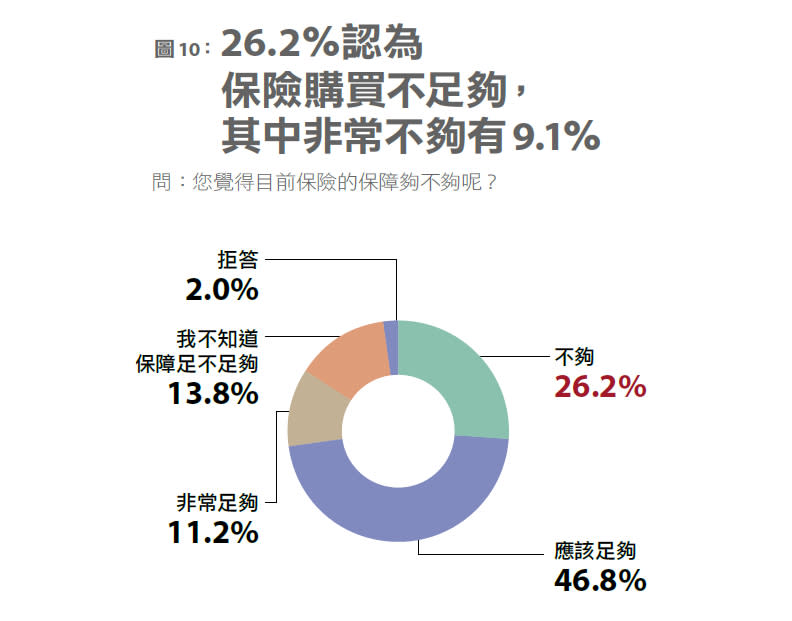

台灣高保險滲透率,仍近3成認為保險購買不足夠

台灣保險滲透率是世界數一數二,平均每人有2.6張保單,不過,根據本次調查,有26.2%的民眾覺得目前購入的保險不足夠,其中認為非常不夠的有9.1%〈圖10〉。

公勝財富管理資深顧問黃冠蓉觀察,保險種類多而複雜,雖有46.8%認為保險應該足夠,但她大膽預估,8成民眾對保障細節仍不清楚,這也是國人愛買保單,平均保額卻不高的原因。

如何聰明規劃保險?黃冠蓉認為,應該以「全面財務架構」的觀點,去看待保險,把每一分錢用在刀口。

因此建議,為符合家庭或個人財務責任需求,以規劃足夠保額為先,並且選擇相對成本最低的規劃方式,讓保費支出不致造成生活壓力、得以延續獲得保障。而在符合需求、相對成本最低的保費支出下,所產生的收支結餘,可透過投資管理逐步累積財富,成為實現目標及創造被動收入的最大動能。

搞懂「複利」時間財,理財規劃盡早開始

大家都知道「長期投資」的重要性,但真正做到的,卻少之又少。《遠見》調查發現,超過8成民眾都懂得分散風險,但僅32.4%民眾有「複利」的正確認知,超過一半民眾不清楚複利的概念〈圖11〉。

長期投資與複利息息相關。楊淑惠表示,複利是透過每段期間獲得的利息併入本金,繼續累積利息,達到利滾利、錢滾錢的投資加乘效果,進而放大投資獲利。就本次調查,發現民眾在「長期持有」及「累積滾存」觀念有待加強。

王儷玲觀察,台灣很多民眾以短期投資為主,投資期間6個月甚至不到1年,若不瞭解複利觀念,對退休理財是很可惜的,因退休理財的資產配置和複利效果,長期的效益助於節省成本。

「複利是時間財,需要長時間的累積,且建立在每年正報酬上,」林如喬強調,不要小看1%、2%的複利效果,10年、20年之後,可能會有兩倍到三倍的效果。

整體而言,楊淑惠建議,民眾在長期理財規劃上,可選擇適合自己的資產配置,累積滾存並長期持有,以達到複利的效果。

最後,王儷玲也呼籲,從事退休商品投資的金融機構,應共同宣導長期投資的理念,讓國人都可盡早開始從事退休理財規劃,累積自己的財富。

而民眾也可善用免費資源平台,像退休基金協會集結各方專業資源,建構的「好命退休聰明理財平台」,就提供「好命退休計算機」,讓民眾試算退休時可以領到多少退休金,再從退休缺口開始,協助民眾量身訂做個人退休理財計畫,找出最適合的投資方案,讓民眾輕鬆了解退休理財知識,提早打造穩健退休生活。

所有理財的終點,都是希望能夠富足退休,愈早開始踏出第一步,準備過程就能愈輕鬆。

2022國人財富健康分暨樂活享退指數大調查

執行單位:遠見民意研究調查

調查對象:涵蓋居住在六都與新竹市之台灣民眾,年齡為30歲以上者,性別、年齡與居住地區樣本比例依照主計處公布之人口比例分配。

調查方式:電腦輔助電話訪問調查(CATI)有效樣本:最終有效樣本數共1,114份,在95%的信心水準之下,最大抽樣誤差為±2.95%。

調查期間:2022年6月14日至7月2日

調查說明:臺灣樂活享退指數:民眾以0-10分自評(1)退休規劃滿意程度、(2)退休準備足夠程度、(3)退休後能過理想生活的信心程度。再將三題題目加總換算為台灣家庭樂退指數,滿分100分,三項自評皆有評分者才可納入指數換算。

財富健康分:分析框架和計算方法參考美國推出的家庭財務健康分數評估。調查評分包括知識態度、金流管 理、資產配置和目標規劃這四個範疇內的主觀及客觀分析。其中80~100分代表財富健康分為理想、60~79分為財富健康分良好、40~59分為財富健康分尚可、未滿40分者則為財富健康分不佳。

Yahoo奇摩新聞

Yahoo奇摩新聞