【理財專題】阻斷金流源頭 產學界提打詐3解方

5月9日行政院通過《詐欺犯罪危害防制條例》,俗稱打詐專法,將第三方支付業者納入其中,並提高罰則,希望能降低犯罪。不過,提高罰則顯然仍無法遏止詐騙橫行。專家一致表示,防詐要從金流源頭做起,也因此針對第三方支付業者做出分層管理、設立進入資本額門檻,建立快速通報、查核平台機制,並加入會計師查帳等刻不容緩。

「只差最後一步,我就把帳戶內的存款全數轉出去,還好及時警覺是詐騙…」談起2個多月前上網拍賣用不到的物品,遇上假買家、真詐騙的過程,林小姐心有餘悸。長期在金融相關產業工作,林小姐自認對銀行認證機制相對熟悉,卻還是一步步聽從詐騙集團的指令,差點成為受害人。事後她檢視對方提供的轉出帳號,「16碼,又是個虛擬帳號。」

第三方支付 立法納監管

虛擬帳號目前在台灣只有法人能申請,功能是用來辨識匯款人的身分;不過業務為第3方支付、一人公司的電商也算是法人,可產出N組虛擬帳號,因此被濫用成為詐騙集團的絕佳金流管道。「從虛擬帳號涉及詐騙的數量,就可以觀察出第3方支付公司涉詐的數量。」連江縣地檢署主任檢察官鄭子薇點出兩者間的緊密關聯性。

第3方支付與虛擬帳號緊扣成金流大漏洞,「我們有提洗錢防制修正案,要將第3方支付與虛擬資產納入特許行業。」立委郭國文說,目前數發部提出第3方支付能量登錄(註:由數發部審核業者實際經營內容、資格等)的監管措施,要求銀行僅能提供虛擬帳號給完成能量登錄業者,現在要利用第3方支付平台洗錢已經不如先前容易。

5月9日,行政院通過《詐欺犯罪危害防制條例》等新四法,俗稱打詐專法,將金融機構、虛擬資產業、電信業及第3方支付納入管理,並且加重刑責,若業者不遵守相關規定,最重處一千萬元以下罰緩。

但僅靠重罰能嚇阻犯罪嗎?金融評議中心前董事長、現為陽明交大法律系特聘教授林志潔存疑,她指出打詐最重要的是控管前端的金流,若只是加重刑責,犯罪並沒有減少,案件只能全積壓在地檢署,耗損司法資源。

解方一:取經新加坡採分層管理

第3方支付被視為一般公司行號,無特別規範,目前經濟部商業司登記家數超過1.2萬家。林志潔指出,任一主管機關看到此數量都會雙手一攤,認為無法監管。首要之務,應是對第3方支付設營業、登記門檻,強制註銷未營業的第3方支付,數量自然下降,「不一定立專法,最快的方式能從現行法令中、如打詐專法或電支條例中增加條文,就能執行。」鄭子薇回顧,「當年討論電支條例時,曾提到分層管理的概念,不知為何沒有落實,現在是時候重新討論了。」翻開當年電支條例立法經過,曾有立委提出讓第三方支付成為許可制,但後來無疾而終。

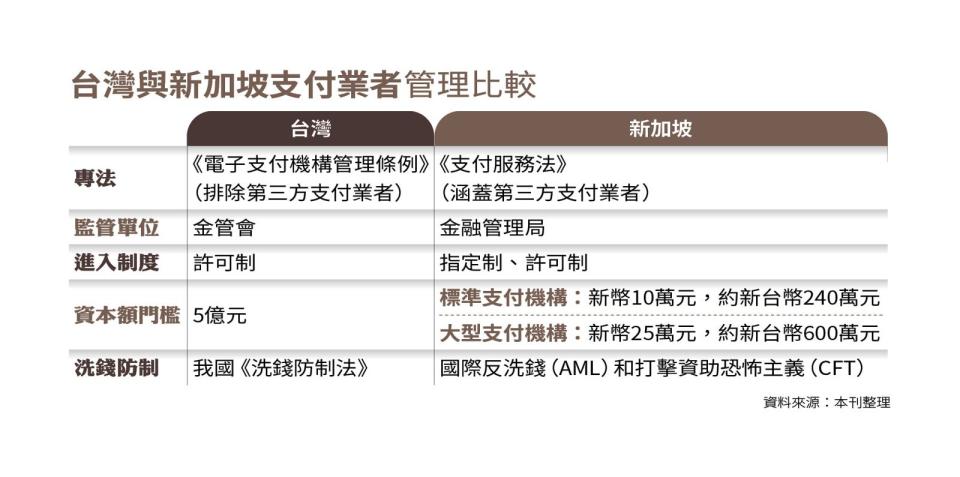

林志潔以新加坡為例,2020年通過《支付服務法》,全面提升新加坡支付系統監管框架,將支付業者、貨幣兌換、商家收單、跨境轉帳等業務納入管理,且因背後涉及金流,皆由新加坡金融管理局(簡稱金管局,相當於台灣金管會)監理,以「指定制」和「許可制」並行。

指定制是由金管局指定重要支付系統業者加入市場,以穩定與維持市場秩序;許可制則是支付業者依照支付服務類型與交易金額總值,向金管局提出申請,又分為貨幣兌換許可證、標準支付機構許可證、大型支付機構許可證等3類,後二者均是針對支付業者進行明確規範。在資本額規定上,標準支付機構進入門檻是10萬元新幣(約新台幣240萬元);大型支付機構的門檻則是25萬元新幣(約新台幣600萬元),反觀台灣目前仍未對第3方支付業者資本額設有任何規定。

林志潔表示,新加坡因應時勢變化,法案修正一直採取與時俱進的滾動式調整,今年4月4日也修法,同時加大監理,要求業者遵守反洗錢、反恐融資、用戶保護等相關規定,如果在9個月內沒提供證明,就會即刻停止相關活動。台灣能向新加坡取經的部分,就是盡快對第3方支付業者依照資本額、營業額、營業項目進行分層管理。「但不論是哪一層,都要對進入第3方支付業者的資本額有門檻規定。」鄭子薇強調。

解方二:建立快速通報查核機制

台北地檢署檢察官林達與蕭永昌都表示,應建立虛擬帳號金錢流向的快速查詢平台,儘速通知銀行,讓銀行能圈存此筆金額,再由銀行通知第3方支付,並要求對方稽核旗下的賣家交易是否正常,提升洗錢防制的觀念。

林達指出,從地檢署發函問銀行虛擬帳號是哪個第3方支付平台使用,再請平台提供賣方資料,加上資料查核的過程曠日費時,相當於出現3個以上金流斷點,最長曾1個月後才拿到資料,錢早已被領走,「相對使用人頭戶的傳統金流,只要查封1個帳戶就好,虛擬帳號的金流斷點多,但若有即時通報、查核的平台,就能提高速度,降低資金被提領的風險。」蕭永昌則表示,法令上要賦予第3方支付業者有稽核賣方(虛擬帳號使用者)的責任,真正落實KYC(Know your customer)。

P2P業者、LnB信用市集執行長楊瑞芬就表示,曾發生借款方匯入大量資金到虛擬帳號中,聲稱自己匯錯帳號,要求信用市集將款項轉入其實體帳號中,「這就需要嚴格審查,若對方無法說出理由,我們不會匯入,甚至要對方簽切結書,證明不是洗錢。」她強調,第3方支付業者確實有責任管理好虛擬帳號的使用與交易雙方。

解方三:會計師查帳爭議納金保法

林達表示,曾遇過請第3方支付業者提供與賣方交易的金流時,業者提供的資訊不實,或只提供部分資訊,造成查核不易,「第3方支付業者涉及龐大的金流交易,應納入會計師查帳制度,多一層把關,至少讓公司不能做假帳、或遮掩有詐騙交易的事實。」

林志潔也提醒,納入監理後,未來若出現爭議,應讓消費者有受《金保法》保護的可能,但前提必須充足金融消費評議中心的資源,否則案件暴增,中心將難以支應。

政大法律系教授李聖傑說,監理與發展是一體兩面,加大監理力道會提高業者成本,進一步消費者成本也可能提高,但如果主管機關不下定決心監理,發生在民眾生活周遭的詐騙案件將沒完沒了,還會與日俱增,整體社會付出的代價更大。

更多鏡週刊報導

【理財專題】龍年台股迎復甦 3達人教戰紅包放大術

【理財專題】龍年開運納財 獨家揭密名人辦公室風水擺設

【理財專題】金龍年從頭旺到尾 達人帶路拜財神補財庫

◤抗通膨首選 小資煉金術◢

黃金抗漲6折起 一台兩現省萬元

金緻品全館結帳88折 領券再折扣

點睛品計價黃金 保值選這款

純金項鍊999元起 小資族可輕鬆入手

日韓劇女主角最愛 鉑金首飾7折起

Yahoo奇摩新聞

Yahoo奇摩新聞